7月27日,又一只民营高等教育股立德教育开始招股,招股价区间为每股2.1-2.6港元,拟发行1.67亿股股份。下半年上市的高等教育股不多,7月15日华夏视听教育(1981.HK)上市,首日高开高走,至今涨幅高达65.27%。

立德教育与华夏视听教育类似,同为民营高教赛道+高增速确定性强。港股打新市场一片火热,立德教育会成为下半年的新“大肉”吗?我们还得从公司的基本面说起。

立德教育是中国大型民办学历制高等教育服务供应商。根据弗若斯特沙利文报告,按2018/2019学年全日制在校生人数计算,立德教育在教育大省黑龙江省所有民办学历制高等教育服务供应商中排名第八,市场份额约为7.5%。立德教育在哈尔滨市经营一所学校,即黑龙江工商学院。该校2019/2020学年,在校生总人数为8818人,复合年增长率约为5.3%。

学校长期致力于优化课程设置及实践培训课程,令学生掌握实践及使用技能。根据弗若斯特沙利文报告,黑龙江工商学院本科课程毕业生的初次就业率达90.9%,该校于2017/2018学年在黑龙江所有民办高等机构中排名第四,招生名额即有关教育部门批准的最高在校生人数于2018/2019学年排名第三。

学校开设26个专业,覆盖869门课程,涵盖工程、商业、铁路等实用学科领域课程。其中最具代表性的是铁路学院,黑龙江工商学院是当地唯一一所提供专门针对铁路运输的专业和本科课程的民办高校,地域优势及专业优势明显。2019年立德教育和多家国有铁路公司达成合作,主要为铁路和城市轨道交通行业的岗位培养人才。学生的未来就业方向包括国铁、地铁、城铁公司以及相关企事业单位、铁路局集团公司、铁路科研院等。黑龙江省,作为中蒙俄经济走廊得重要组成部分,在"一带一路"倡议下,对相关专业人才需求旺盛。

学校重视校企合作,目前已与77家企业达成合作,并设立49个校外实训基地。2020年4月,学校与凤凰数媒教育集团合作举办凤凰学院。学校计划与凤凰数媒共同培养广播电视编导、视觉传达设计专业及数字媒体艺术专业等专业的学生,首期合作期限长12年。受此项目推动,学校的就业率有望进一步提升。

高就业率打造了良好的品牌形象及市场影响力。黑龙江工商学院的平均报到率(以学校的在校生总人数除以录取的学生总人数)约为91.5%,远高于黑龙江民办高校75.3%的平均报告率。高报到率是学生数量的有力保证。2016/2017学年至2018/2019学年,学校的在校生人数的增长在黑龙江本科民办高校中排名第一。值得注意的是,快速增长的学生规模仍不能满足市场对学校的需求。黑龙江工商学院的学校利用率一直保持高位攀升。2016 /2017学年至2018/2019学年,学校利用率从91.5%的高位,大幅提升了8.5pct至100%。也就是在新校区建设之前,学校已经达到基本饱和状态。由此可见,立德教育在黑龙江民办高等教育市场上具有较高的市场地位。

一般而言,学生人数、平均学费的改善,是民办高校盈利能力提升的主要内生驱动力。拆解立德教育的营收。从学费的角度来看,由于品牌影响力,立德教育拥有较高定价权。 黑龙江工商学院本科课程学费从2017年8月底的1.31万元增至2019年8月底的1.55万元,年平均复合增长率约10%;住宿费从2017/2018学年的1120元增至2019/2020学年的1250元,年平均复合增长率约6%,增长步伐稳定,未来仍具可增长空间。

学生人数方面,2017/2018学年至2019/2020学年间,立德教育在校生从7,800人增至8,818人,年复合增长率为6.3%;新招收的学生人数从2,082增至2,563人,年复合增长率为11.0%。尽管受制于学校利用率已饱和,立德教育在扩张速度和收生人数仍能保持稳健增长,未来随着新校区的投入使用,有助招纳新生。

公司业绩亮眼,“量价齐升”。2017财年、2018财年和2019财年,立德教育的营业收入分别为1.08亿、1.17亿 和 1.38亿元人民币,年平均复合增速高达13%。2014年-2018年,行业总收入复合年增长率才为9.2%,可见立德教育的成长性远高于行业平均水平。另外,2017财年、2018财年和2019财年,立德教育的净利润分别为 4,715.6 万、5,627.9 万 和 7,021.1 万元人民币,年平均复合增速高达22%。总体来看,公司的内生成长动力充足。

另外,立德教育呈现较高的盈利能力。2020财年H1公司毛利率为55.5%,处于行业的平均水平。这是由于哈南校区尚处于建设期,因此折旧与摊销费用较大、员工薪酬支出增加,导致成本端上升,但由于业务特点,收入端不会随着建设进度同步放量,因此导致公司的毛利率出现下降。如果剔除相关影响,可估算公司的毛利率约为70%,远高于港股大多数民办高校的毛利率。

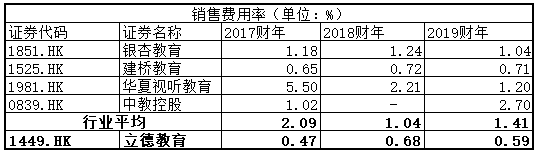

另一方面,公司保持较高的净利率水平。剔除上市相关费用及折旧摊销费,公司的净利率为60.64%,高于港股民营高校平均水平超过10pct,体现出公司造血能力充足。值得一提的是,公司显著低于行业平均水平的销售费用率,说明公司具有稳定的品牌影响力及辐射范围。

立足当下,放眼未来。公司未来成长性如何?以下几大维度值得关注:

首先,公司定价优化空间大。与港股其他上市公司来看,学校平均学费处于较低水平,住宿费在2019/2020学年并未进行调整。值得注意的是,一般而言,学校调整学费、住宿费的同时,学校利用率继续保持高位快速攀升。因此,可以预测学校在未来仍有较大的调价空间。

再者,新校区释放学校的产能,收生规模有望大幅提高。2019/2020学年,学校的利用率已经达到100%,制约了学校继续提升的空间。目前,学校在建设新哈南校区,一期建筑面积13.9万平米,建完可容纳12690人,二期总规划面积约20万平米,建完可容纳15690人。

2019年9月,新哈南校区一期竣工,学校并已将新北校区1000多名大四学生搬迁至新哈南;按照每名学生16000元/年的学费和住宿费收入、假设每年招收2500名新生,则第一年哈南一期贡献收入4000万元,第二年及之后贡献收入7100万(总共可容纳4440名)。即对于2019年财年1.38亿的营收,两年内公司的营收有望以超过50%的增速增长。另外,二期建完后可新增3000名学生,每年可贡献4800万元的收入。预计立德教育的收入在未来几年将保持较高增速。规模效应下,盈利能力会以更高的速度增长。

另外,囿于上市前公司的资金规模有限,公司一直未进行外延并购,这在港股民营高校中并不罕见。这反而可以视为公司的成长空间非常充足。招股书显示,公司扩张计划明晰,欲收购东北、北部及华中地区的民办大学及独立学院。外延标的能够与现有的黑龙江工商学院实现有效的业务协同及品牌协同。参考港股其他民办高校的例子,外延驱动下业绩有望得到高速增长。

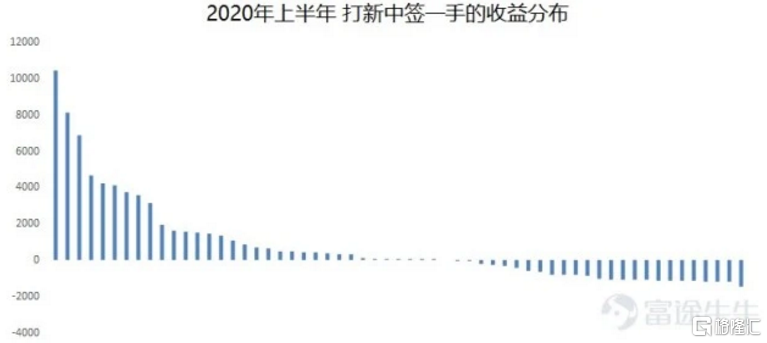

目前来看,港股打新相当火爆,赚钱效应愈来愈显著。从打新中签一手收益分布来看,上半年新股中签后的赚钱效应显著明显,盈利的幅度、盈利的数量与亏损显然不对称。

在当前大环境影响下,民营高等教育板块的打新更能享受较高估值。新冠疫情及国际环境导致宏观经济和其他行业的不确定性加剧。此时资金避险需求提高,而民营高等教育是少有的确定性较强、具备避险属性的资产。因此,自年初以来,资本市场持续拥抱确定性的风格演绎下,资金从高等教育等确定性板块流入,导致相关板块市场表现良好。

这也是华夏视听教育大涨的核心因素之一。华夏视听教育就是一个确定性较强的高增长的民办高校标的。立德教育与华夏视听教育相似度极高:过去数年来看,立德教育的盈利保持较高的增速,未来盈利水平快速拉伸的确定性强。二者最大的不同的是,立德教育即将爆发的增长性尚未在招股书体现出来。相对比华夏视听教育,立德教育的估值较低。对应2019财年的业绩,立德教育的PE为18-22倍,低于港股教育板块约为30倍的PE,估值更是不到华夏视听教育的一半。

此次赴港上市,立德教育由华泰国际担任独家保荐人,并引入四家明星基石投资者:Sino Edu Capital Fund I LP、黄展雄、新华资产管理(香港)有限公司及伍尚敦先生,基石投资者已同意按发售价认购可供购买的合共1,234万美元的发售股份,为立德教育有力背书。

从长期角度而言,立德教育性价比同样较高。在学校扩容及收费提价双轮驱动下,公司内生成长动力充足,叠加未来外延并购的增益,公司业绩确定性强。公司无论短期还是长期都具有较高的成长潜力,值得投资者关注。