疫情肆虐以来,全球资本对保险科技公司,尤其是美股保险科技标的,表现出高涨的热情。

以美股IPO市场为例,5月以来已有SelectQuote、Lemonade及GoHealth在内的3家保险科技公司成功挂牌,且均取得不俗表现。SelectQuote以20美元/股的发行价上市,上市当日股价飙升34%;Lemonade以29美元/股发行,上市首日大涨140%;GoHealth将发行价上调至21美元/股,开盘一度大涨25%。目前,这3家公司的股价水平较其IPO发行价均实现不同程度溢价。

反观同是年内登陆纳斯达克的中国保险科技企业慧择(HUIZ.US),尽管其近期股价也见大幅拉升之势,但至今股价仅为9.25美元/股,仍未突破发行价。

实际上,美国保险市场是世界上最大的保险市场,市场趋于成熟,赛道竞争激烈,美国险企想要突围不是易事,而中国保险业仍属于朝阳产业,整体前景向好,中国险企相对更容易打开成长空间。此外,深入慧择的基本面,对标上述美国保险科技可比公司SelectQuote及GoHealth,也能够看到其在产品结构、运营模式等方面的显著优势。

深入美股保险科技标的:慧择VS SelectQuote VS GoHealth

SelectQuote是一家直面消费者的保险分销商,其将这些消费者转介给保险公司;GoHealth是一家健康险服务平台,通过多元化分销渠道,结合技术、数据科学等,将消费者和保险公司连接起来。简单来说,SelectQuote、GoHealth与慧择的商业模式实质差不多,三者主要收入均来自佣金。

产品层面:SelectQuote最主要的产品类别为“senior”,受众为针对签署Medicare系列计划的老年人。2019年,SelectQuote来自于老年市场、人寿保险市场及汽车与家庭市场的收入占比分别为57%、33%、10%。GoHealth同样主打老年医疗险Medicare,2019年,Medicare部门收入占GoHealth总收入比例达80.2%,而IFP(个人和家庭计划)和其它类别中许多产品的保单期都在一年以下,合计收入仅占其总收入的19.8%。

与SelectQuote、GoHealth专注垂直领域、瞄准老年受众的营销理念不同的是,慧择从长期健康险切入,致力于提供“年轻人的第一张长期险保单”,后续深挖不同人生阶段的保险需求,提供用户全生命周期的风险保障。2019年,慧择已与国内70家保险公司建立了合作关系,平台提供了约1352款保险产品,涵盖健康险、人寿险、意外险、旅游险、企业险等在内的全险种;平台累计投保用户达630万,被保险客户人数增加至约5360万,平均年龄仅32岁,且多为来自一二线城市的新兴中产阶级。

运营层面:SelectQuote采取人肉代理+数据模型模式,并将其代理商渠道放在技术之前,截止2020Q1,该公司一共雇用了922名核心代理和73名弹性代理。GoHealth则采取以数据为导向的全渠道营销服务模式,由GoHealth使用LeadScore(其专有的机器学习技术之一)实时评估消费者线索,将合格的潜在客户实时转移给代理商,或由代理商使用Marketplace(其专有的机器学习技术之一),来确定精准匹配用户的最佳健康保险产品。

这一点上,慧择与GoHealth相近,其非常注重以数据赋能业务。早在2018年,慧择便于业内率先上线了“大择核保”系统,通过“人机对话”仅需如实回答相关健康问题,即可在几分钟内实时获得智能核保结果。而全新“智慧AI预核保”项目已于年初成功投入使用,为将近10万的非健康标体用户提供了匹配他们身体状况的精品保险方案。5月,慧择上线“ AI计划书”,上线仅45天已制作5万多份计划书,且90%为长险保单,成交率高达60%。

盈利层面:SelectQuote财务表现较为亮眼,2019财年,公司营收为3.37亿美元,同比上涨44.41%;归母净利润为7257.9万美元,同比增长107.97%。GoHealth过往财务表现亦不俗,2019年净收入5.4亿美元,同比增长139%;实现税前净利润1.7亿美元,同比增长32%。

慧择自2018年实现扭亏为盈后,已连续八个季度盈利。2019年保费总额突破20亿人民币,同比增长1.1倍。全年营收达到9.9亿人民币,同比增长95.2%;全年调整后净利润达到1.1亿人民币,同比增长2.7倍。

综合以上多个维度来看,相对之下慧择的整体产品结构更丰富,且专注长期险带来用户生命周期价值,盈利能力更趋于稳健。

未来前景而言,SelectQuote、GoHealth和慧择锚向客群不同,年轻化趋势使得其在用户留存和产品复购方面有着巨大的潜力可供挖掘,海量用户有着在漫长周期中被持续服务的价值。

另一方面,慧择一直在大数据与人工智能的应用上发力,这条链路清晰而且逻辑严谨,从保险服务场景中积累数据,从数据中提炼保险专业知识,在保险服务场景中应用专业知识,最后通过服务落地达成转化目标,最终实现其商业价值。

可以说,当下的慧择已进入经营的正向循环,再结合中美保险市场情况,慧择或更有望充分地分享本土市场红利,具备更大的市场想象力。

估值筑底,慧择走上价值回归之路

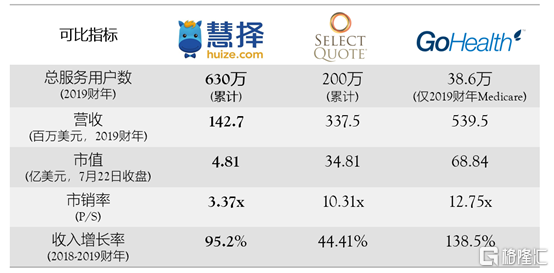

回归资本市场,对比上述可比公司的各项指标来看, 慧择2019年总服务用户数量达630万,远超GoHealth和SelectQuote。2019财年,GoHealth约5.4亿美元的营收规模仅约为同期内慧择的3.78倍,而GoHealth市值却达到了慧择的14.31倍。

截至7月22日收盘,GoHealth、SelectQuote与慧择的市销率分别为12.75倍、10.31倍和3.37倍,三、四倍的差距意味着慧择显然被严重低估。

无论从业务多元化程度、目标客户潜质,还是从科技实力来看,慧择均处于业内领先地位,其估值的上升空间不言而喻,当下或不失为好的入场时机。

从长远看,中国的保险蓝海市场叠加全球保险科技市场发展的大背景,一家真正以数据赋能、以科技驱动的保险科技公司,其内在价值大概率不会被忽略,终将享受更高的估值溢价。