在复工复产和项目开盘的带动下,今年上半年房地产行业销售表现强劲,即便受到新冠疫情的影响,行业内27家大型开发商上半年依然取得了平均同比增长12%的优异成绩,超预期完成全年销售目标的40%,同时也意味着全年销售正步入正轨。

其中,力高集团(01622.HK)实现全口径销售金额130.2亿元,业绩创同期历史新高的同时,行业排名也实现逐年提升。力高集团在上半年的稳健表现主要得益于多年来持续深耕长三角、珠三角、环渤海等高价值高成长区域,而在规模增长的同时,力高集团财务质量也在不断改善,基本面得到夯实。惠誉在今年5月发表评论指,力高杠杆率(以净债务/调整后存货计算)优于其他B评级公司。

此外,不少专业机构也对力高集团给予积极评价,7月8日渣打在首次覆盖力高集团的报告中予以公司稳定展望并认为公司偿债能力稳健;7月10日克尔瑞证券发布了一份详细的信用分析报告,指出公司偿债能力有安全边际;巴克莱、法国巴黎银行等机构也均发表评论称,力高集团杠杆率处于同业较低水平,再融资风险整体可控,公司债券具备投资吸引力,而海外项目将成为公司未来业绩增长的催化剂。

坚持3+N+1战略布局,拿地成本可控,利润率得到有力保障

资料显示,力高集团成立于1992年,主要从事开发中、高端住宅及商业物业,兼营填海工程与建筑服务、康养、物业管理、项目顾问服务,同时于海外有少量布局。2014年,力高集团在港交所上市。

近年来,力高集团销售额和销售面积增长迅速,2015-2019年,力高集团销售金额复合增速高达61.2%,销售面积复合增速高达50.2%。其中,在2018年和2019年,力高集团分别实现销售金额219.9亿元以及274.1亿元,同比增长66.6%和24.7%。在受疫情影响下,集团上半年打造了线上购房平台“力高优居”这一创新的销售模式,并一连上线多个购房活动,进一步推动集团的业绩增长。力高集团今年上半年实现合约销售额130亿元,合约销售建筑面积169万平方米,同比分别增长19%和72%,刷新了同期销售最高历史记录。

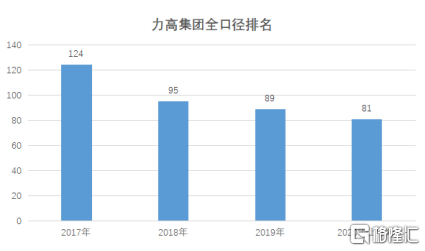

根据克而瑞发布的中国房地产企业销售排行榜,2020年1-6月力高集团实现全口径销售金额130.2亿元,位列排行榜81位,相较2017-2019年位列全口径销售金额排行榜124位、95位和89位,排名逐年提升。

(资料来源:克而瑞)

力高集团销售规模的快速增长与公司坚持的3+N+1战略密不可分,多年来公司持续深耕长三角、珠三角、环渤海等高价值高成长区域。而进入2020年,力高集团首次进入湛江、江门,是继拓展深圳、佛山、惠州、中山、清远之后再次于粤港澳大湾区发力。

(力高集团坚持3+N+1战略布局)

坚持区域深耕的背后是力高集团土储面积的快速增长。数据显示,2017-2019年,力高集团总口径土储面积复合增长率为72.6%。其中,2018年和2019年公司土地储备约1000万平方米和1460万平方米,同比增长104%和46%。在2019年,力高集团新拿了30块高质量土地,进入了8个新的城市和地区,整体土地储备分布全国25个城市的89个项目,按照权益建筑面积来计,约89%的土储位于一二线城市。截至2019年底,力高集团的可售货值超过人民币1,200亿元,其中南昌、济南、江浙、天津及合肥这五大深耕区域占到总可售货值的80%。今年上半年,力高也在大湾区继续发力,继深圳、佛山、惠州、中山、清远之后,集团首次进入湛江和江门,按19年及今年上半年的获地面积计算,大湾区的比例占到了11%。

2018和2019年力高集团拿地态度较为积极,克尔瑞在报告中指出,公司2018-2019年拿地金额比销售金额分别为68.2%和49.5%;同时,地价房价比分别为24.4%与39.4%,整体可控的拿地成本也为力高集团未来利润率空间提供了一定的保障。据克而瑞的保守估计,力高集团净利润率将维持在8.8%左右。

财务质量稳步提升,规模增长同时有效把控信用指标

一方面,力高集团经营规模增长提速,而在另一方面,公司财务结构维持稳定,偿债能力具备一定的安全边际。数据显示,2016-2019年,公司主营业务收入分别为 52.7亿元、67.3亿元、67.4亿元,86.0亿元,年复合增长率在17.7%的一个平稳水平;同期,公司实现净利润5.6亿元、9.9亿元、13.0亿元、15.5亿元,年复合增长率达40.9%。可以看到,力高在这几年,业绩稳步增长,但并没有牺牲掉利润,净利率也同时实现稳步提升。

在负债方面,公司2018年和2019年的现金短债覆盖率分别为1.3倍与1.2倍。考虑到公司在5月份成功募集了1.5亿美元债券,并完成了一笔五千万美元的无抵押双边贷款,公司目前短期偿债压力不大。巴克莱评论分析指出,中期来看力高的流动性充裕,现金短债覆盖率将继续保持在1.2-1.3倍水平,净资产负债率在50-60%。

由于现金及现金等价物以及净资产规模的明显增长,力高集团2019年的净资产负债率仅17.9%,公司手持现金高达150.6亿元。未来公司净资产负债率将在一个50-60%的健康水平。面对2020年疫情对行业的整体冲击,低负债率及高现金流既可以大大提升企业防风险能力,也为疫后投资提供了较大的辗转腾挪空间。

债务质量持续改善,机构展望稳定

随着力高集团销售规模的不断增长以及债务质量的持续改善,公司基本面得到夯实,评级机构对于公司给予积极评价。其中,惠誉和标普分别在2019年9月和2020年5月给予公司主体评级B,展望稳定。惠誉更是在今年5月发表评论指,力高杠杆率(以净债务/调整后存货计算)优于其他B评级公司,已连续满足他们低于40%杠杆率的评级上调指标,指出公司拥有的可售货值足够未来3-4年开发,预期公司在扩大规模的同时能维持健康的负债水平。

巴克莱、德意志、法国巴黎银行等国际一线机构在近期发表的评论中,对力高集团看法积极正面。尤其是针对目前市场对力高集团再融资风险的担忧,德意志银行认为力高在境外良好的商业银行关系使公司从2015年起获得银团贷款的支持,对于偿债能力是一个积极的讯号;巴克莱和法国巴黎银行均认为,力高集团的再融资风险整体是可控的,且较其他B级房企而言,公司在海外市场有多种融资渠道,足以弥补公司的再融资风险。尽管力高集团目前规模正在快速增长,但较低的杠杆率表明了公司在扩大规模和信贷指标的平衡上选择了更为稳健的经营方式。

而在海外投资方面,力高集团今年2月发布公告签署了菲律宾Makati地铁及地铁上盖物业项目的相关协议,法国巴黎银行对该项目未来表示乐观。由于马卡蒂地处马尼拉的核心区,优越的地理位置将创造可观的利润率,并将成为力高集团业绩增长的催化剂。