近两年,港股物业板块次新股,尤其是背靠关联房地产企业的个股,在指数结构性行情中,却走出了穿越牛熊的气质。

智通财经APP观察到,于2018年11月上市的新城悦服务(01755),在上市不到两年的时间里,股价涨了数倍。截至2020年7月21日收盘报价25.45港元,是其发行价格2.9港元的8.78倍,是名副其实的牛股。仅今年7月份以来,股价已经上涨了27.9%。

不过7月19日,新城悦服务发布了一份中期业绩预增公告,预计上半年归母净利润同比上涨不少于50%,20日股价却出现了明显分歧。早上高开后迅速冲高涨幅超过6%,不过随即直线回落,跌幅达到-2.8%,全天水下震荡之后,尾盘才收红,截至收盘涨0.81%。

这种走势一方面是受到指数行情影响,另一方面也可以看出投资者的态度可能出现了分歧,新城悦的业绩能支撑多大的市值?其何时才能实现十倍股目标呢?

行情来源:智通财经

背靠新城控股,业绩长期高速成长

新城物业成立于1996年,也即新城悦服务的前身,从事物业基础服务。之后业务不断丰富,于2018年11月在港交所主板上市,其关联地产公司是A股上市的新城控股集团。目前新城悦服务业务主要位于长三角,同时西部地区和华北地区业务也在逐渐拓展。

同多数物管公司一样,新城悦服务的业务主要分为两块,即物业管理服务和增值服务。物业管理服务为基础物业服务,增值服务又细分为三个部分开发商增值服务、社区增值服务和智慧园区服务。

增值服务是近些年逐渐发展和完善起来的业务,但是普遍而言物管公司的收入大头仍然来自物业管理服务,不过增值服务的收入增速却更快。

智通财经APP观察到,截至2019年,新城悦服务的总收入20.2亿元,较2015年的4亿元年复合增长50%,其中物业管理服务收入8.49亿元,增值服务收入11.75亿元,占比分别为41.9%和58.1%,这也是增值服务收入占比首次超过物业管理服务。在此之前,增值服务收入占比一般在40%左右。

除了收入的高增长,在稳定的毛利率之下,新城悦的毛利润实现了同步高速成长。2015年至2019年,新城悦服务的综合毛利率从25.1%增至29.6%,其中增值服务毛利率30.4%,物业管理服务毛利率28.5%。智通财经APP观察到,增值服务的毛利率一般明显高于物业管理服务,一般在35%左右,不过2019财年因为新增项目问题,增值服务毛利率有所下滑。但是综合毛利率则稳定增长。

2015年至2019年,新城悦的毛利润从1亿元增至6亿元,年复合增长56.3%,高于收入增速,其主要原因便是物业管理服务业务稳定增长的基础之上,增值业务高速增长带动。

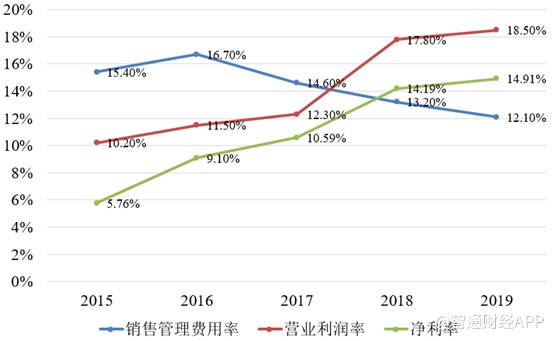

而同时期内,销售费用与管理费用控制良好,费用率逐年走低,2019年为12.1%,这是公司在管面积不断增加之后规模化效应的体现。得益于此,其营业利润率和净利率不断走高,2015年至2019年,盈利利润率从10.2%增至18.5%,净利率从5.76%增加至14.91%,净利率基本涨至原来的3倍,2019年公司ROE达到30.52%,回报率十分具有吸引力。

2020年净利增速或难复制过往

从上述数据不难看出,新城悦服务扎实的基本面是毋庸置疑的,这意味着公司站在了一个相对较高的起点,从这个起点再看此次的业绩预告,其质地如何呢?

公告显示,今年上半年归母净利润预计增长不少于50%,去年同期1.17亿元,则2020H1净利润不少于1.76亿元。其增长的主要原因是(1)集团在管面积增加;(2)完成成都城悦时代物业服务有限公司(成都城悦)61.5%股权;(3)增值服务收入上升,尤其是社区增值服务及智慧园区服务。

在管面积增加是业绩增长的主要驱动力之一。智通财经APP观察到,截至2019年末,新城悦服务在管面积约6000万平方米,合约面积1.53亿平方米,在管面积中约28.9%来自第三方,其余则来自关联公司新城控股。从项目结构化数据可以看到,一是公司在中短期的业绩潜力较高,二是第三方在管面积占比提升也是公司竞争力提升的体现。

另外5月份公司以1.05亿元对价,完成对成都城悦项目收购,按照股权占比对应1.7亿元估值。据了解,成都城悦提供住宅、商业、写字楼、产业园区等综合性物管服务,截至2018年底,在管面积522万平方,2019年公司收入2.17亿元,净利润0.16亿元。从管理规模和收入规模看,大约是收购前新城悦体量的10%,但是其净利率明显低于新城悦。

此外公司增值业务部分收入提升,而这部分的毛利率是高于物业管理业务部分的,因此也可以提升公司的净利润和净利率的提升。

如果以净利润数据反推,也大致可以知道新城悦上半年业绩表现尚可,但是其股价震荡的原因可能正是因为站在了高位上。智通财经APP观察到,2019年中期其归母净利润同比增长115%,年度净利润方面,2018年和2019年度净利润同比增速分别为 105%和88%,对比之下,今年上半年50%的增速确实回调了不少。

当然,公共卫生事件的影响不可忽视,即便是物管服务这种影响相对而言较小的行业,长远看这种影响也只是降低了短期利润,不过这一定程度上令2020年的净利润复制过去几个财报期的高增长难度加大。

而事实上,新城悦服务目前的二级市场表现也已经给予了这份业绩相当大的肯定,毕竟据智通财经APP观察,当前港股物管服务板块平均市盈率约50倍,市净率约9.86倍,而按照预期净利润截至7月21日新城悦服务的PE(TTM)为60倍,市净率达到了20.2倍,即便是考虑到一定的溢价,当前的估值也已经处在高位水平。