本文来自 微信公众号“国泰君安证券香港”,文中观点不代表智通财经观点。

摘要

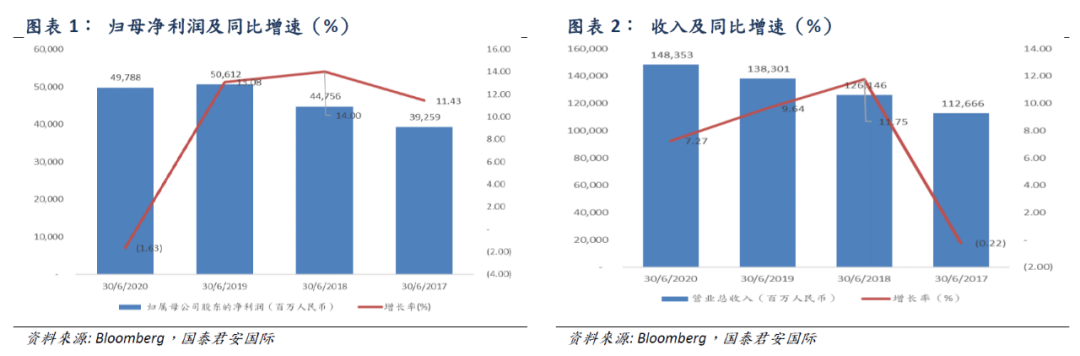

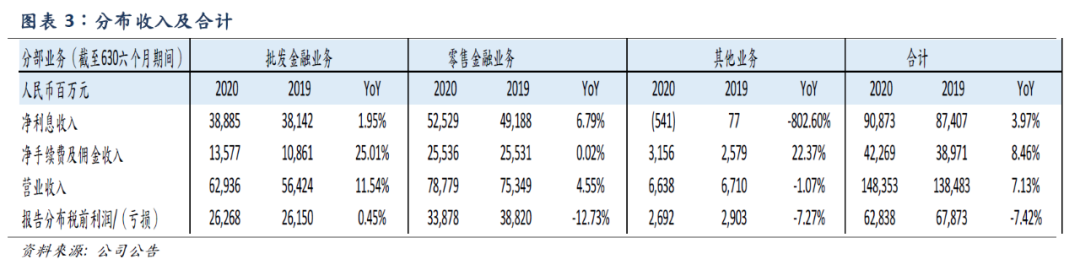

招商银行(03968)2020年中期业绩回顾:营业收入1483.53亿元人民币(下同),较去年同期增长7.27%。股东应占净利润按年下跌1.63%至497.88亿元,每股基本盈利1.97元。其中,净利息收入908.73亿元,同比增长3.97%,非利息净收入574.80亿元,同比增长12.94%,净利差2.42%,同比减少0.16%;归属于股东的平均总资产收益率(ROAA)和归属于普通股股东的平均净资产收益率(ROAE)分别为1.29%和16.94%,同比分别下降0.16%和2.53%。

零售金融业务持续表现优异。公司坚持“轻型银行”战略方向和“一体两翼”战略定位,围绕“客户”和“科技”两条主线,以“开放与融合”为方法论,深入推进数字化经营模式探索。以App月活跃用户(MAU)为“北极星”指标,重塑零售金融数字化体系。

财富管理业务发展迅猛。公司通过资产管理和投资银行业务链接公司与零售客户,形成了“财富管理-资产管理-投资银行”的循环价值链。公司理财子公司招银理财管理的理财产品总规模达2.38万亿元;管理零售客户总资产(AUM)余额突破8万亿元,较上年末增长10.26%;公募基金托管规模首破万亿,较上年末增长25.02%。通过投资银行业务发挥资产组织与产品销售联动优势,上半年实现企业财富管理产品销售金额12,993.38亿元,同比增长16.93%。财富管理手续费及佣金收入183.20亿元,同比增长46.03%。

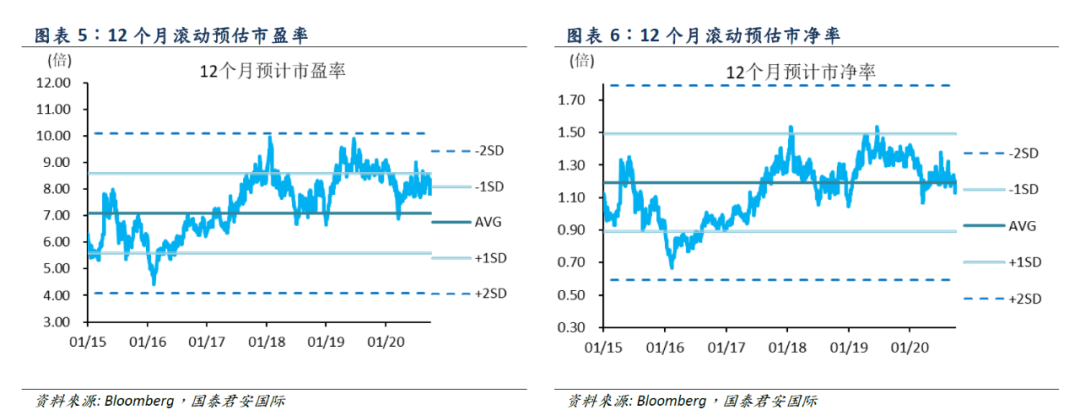

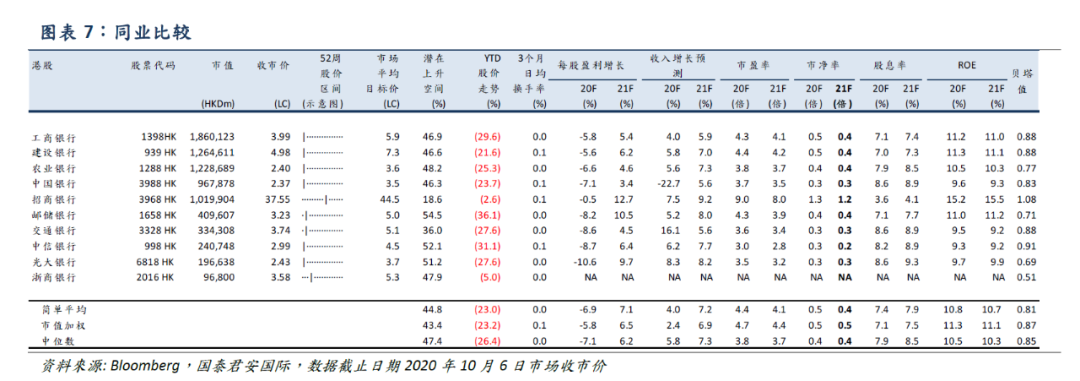

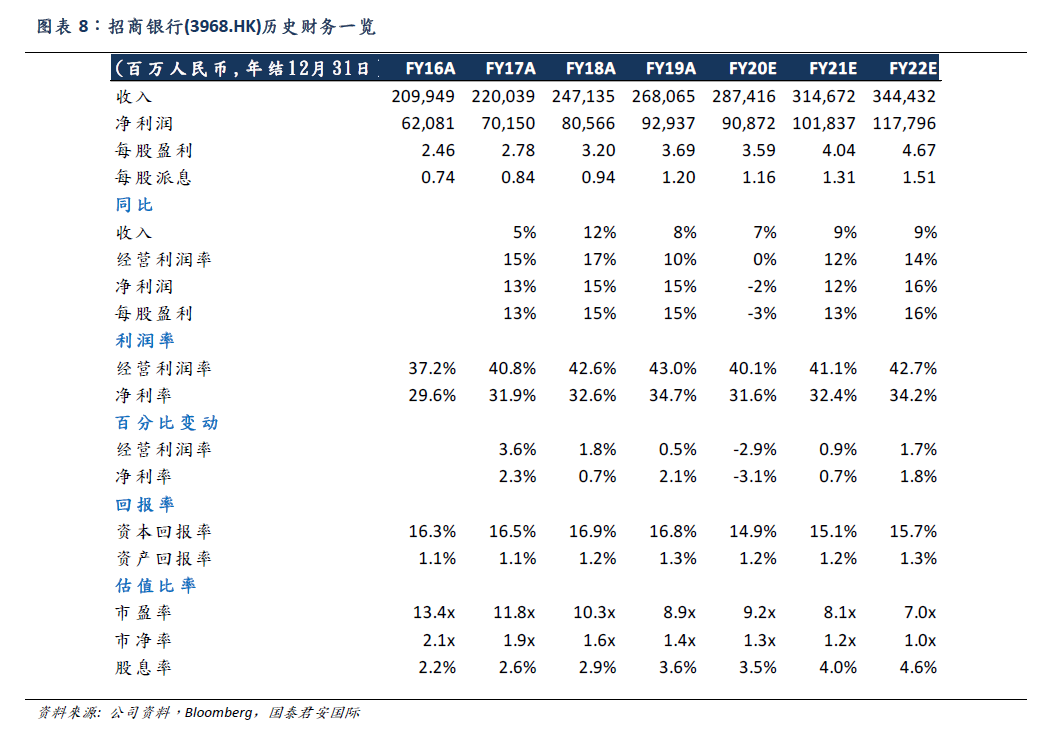

估值方面:媒体市场预计20/21年EPS为3.66/4.12人民币,当前股价对应2020年的PB为1.28倍。市场平均目标价为44.54港元,潜在上升空间约为18.62%。建议买入/持平/卖出的分析员人数为26/3/2。

潜在风险:

1.公司的市场风险来自交易账户和银行账户,利率风险和汇率风险是公司所面临的主要市场风险。

2.若监管机构要求大型商业银行降低及控制房地产贷款规模、降低贷款利率,将进一步压缩银行利润。

业绩回顾

公司上半年营业收入1483.53亿元人民币(下同),较去年同期增长7.27%。股东应占净利润按年下跌1.63%至497.88亿元,每股基本盈利1.97元。其中,净利息收入908.73亿元,同比增长3.97%,非利息净收入574.80亿元,同比增长12.94%,净利差2.42%,同比减少0.16%;归属于本行股东的平均总资产收益率(ROAA)和归属于本行普通股股东的平均净资产收益率(ROAE)分别为1.29%和16.94%,同比分别下降0.16%和2.53%。

财富管理业务表现亮眼,公司管理零售客户总资产(AUM)较去年末增长10.26%,突破8万亿元;公司公募基金托管规模首破万亿,较上年末增长25.02%。通过投资银行业务发挥资产组织与产品销售联动优势,上半年实现企业财富管理产品销售金额12,993.38亿元,同比增长16.93%。

资产总额80,318.26亿元,较上年末增长8.29%,主要是由于贷款和垫款、债券投资等增长。贷款和垫款总额48,517.15亿元,较上年末增长8.04%;负债总额73,928.05亿元,较上年末增长8.73%;客户存款总额54,400.50亿元,较上年末增长12.30%。

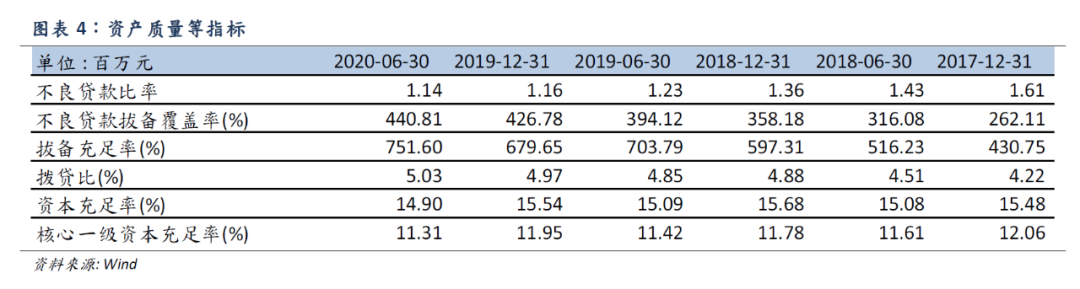

不良贷款余额553.28亿元,较上年末增加30.53亿元;不良贷款率1.14%,较上年末下降0.02个百分点;不良贷款拨备覆盖率440.81%,较上年末提高14.03%;贷款拨备率5.03%,较上年末提高0.06%。

资本管理情况良好。公司高级法下核心一级资本充足率、一级资本充足率和资本充足率分别为11.31%、11.99%和14.90%,较上年末分别下降0.64、0.70和0.64个百分点。权重法下核心一级资本充足率、一级资本充足率和资本充足率分别为10.20%、10.81%和12.49%,较上年末分别下降0.44、0.49和0.53个百分点。

零售金融业务持续表现优异

公司坚持“轻型银行”战略方向和“一体两翼”战略定位,围绕“客户”和“科技”两条主线,以“开放与融合”为方法论,深入推进数字化经营模式探索。以App月活跃用户(MAU)为“北极星”指标,重塑零售金融数字化体系。

零售金融数字化体系目标于数字化获客、数字化经营和数字化风控。公司旗下有两大APP为业务平台:招商银行APP和掌上生活APP。今年上半年,招商银行App累计用户数达1.29亿户,借记卡数字化获客占比19.71%;掌上生活App累计用户数达9,842.37万户,信用卡数字化获客占比达62.48%。“招商银行”和“掌上生活”两大App的月活跃用户(MAU)在公共卫生事件冲击下仍保持较强韧性,达9,891.50万户,较上年末微降2.81%。今年上半年,公司零售金融业务税前利润332.16亿元,同比下降13.28%;零售金融业务营业收入776.00亿元,同比增长4.56%,占公司营业收入的56.61%。其中,零售净利息收入517.83亿元,同比增长7.01%,占零售营业收入的66.73%

当前,公司零售客户数1.51亿户(含借记卡和信用卡客户),较上年末增长4.86%,其中金葵花及以上客户(指在本公司月日均总资产在50万元及以上的零售客户)291.79万户,管理金葵花及以上客户总资产余额67,549.94亿元,占全行管理零售客户总资产余额的81.75%;管理零售客户总资产余额82,631.67亿元。零售客户存款余额18,410.14亿元,较上年末增长9.96%,存款余额位居全国性中小型银行第一。

虽然公共卫生事件肆意对整个银行业带来负面的影响,得益于公司的数字化线上服务及科技金融业务的支撑,公司对于零售客户的业务能力得到了保障,且在二季度表现出回暖的情况,在管客户总资产持续快速增长。受到影响较大的为线下零售服务。因此,公司未来计划将不断拓展及加强线上金融科技服务能力。

财富管理业务发展迅猛

公司通过资产管理和投资银行业务链接公司与零售客户,形成了“财富管理-资产管理-投资银行”的循环价值链。公司理财子公司招银理财管理的理财产品总规模达2.38万亿元;管理零售客户总资产(AUM)余额突破8万亿元,较上年末增长10.26%;公募基金托管规模首破万亿,较上年末增长25.02%。通过投资银行业务发挥资产组织与产品销售联动优势,上半年实现企业财富管理产品销售金额12,993.38亿元,同比增长16.93%。财富管理手续费及佣金收入183.20亿元,同比增长46.03%。

面对公共卫生事件,公司通过客群分层分类经营、打造客户财富产品成长体系和线上陪伴式服务,提升行业首位度和客户服务体验,坚持巩固和扩大财富管理业务护城河优势。财富管理业务主要往三个方向发展,第一,持续推广金葵花财富规划服务体系,多维度满足客户的财富管理需求。第二,加快产品创新的步伐。第三,打造线上用户陪伴平台,线上线下合力获客。

潜在风险:

1.公司的市场风险来自交易账户和银行账户,利率风险和汇率风险是公司所面临的主要市场风险。

2.若监管机构要求大型商业银行降低及控制房地产贷款规模、降低贷款利率,将进一步压缩银行利润。

估值

媒体市场预计20/21年EPS为3.66/4.12人民币,当前股价对应 2020年的PB为1.28倍。市场平均目标价为44.54港元,潜在上升空间约为18.62%。建议买入/持平/卖出的分析员人数为26/3/2。

公司简介

招商银行成立于1987年,总部位于中国深圳,是一家在中国具有鲜明经营特色和品牌影响力的全国性商业银行。公司业务以中国市场为主,分销网络主要分布在粤港澳大区、长江三角洲地区、环渤海经济区等中国重要经济中心区域,以及其他地区大中城市。公司向客户提供各种批发及零售银行产品服务,亦自营及代客进行资金业务。本公司推出的许多创新产品和服务广为中国消费者接受,例如:“一卡通”多功能借记卡、“一网通”综合网上银行服务,信用卡、“金葵花理财”和私人银行服务,招商银行App和掌上生活App服务,招商银行企业App服务,全球现金管理、贸易金融等交易银行与离岸业务服务,以及资产管理、资产托管和投资银行服务等。

(编辑:曾盈颖)