10月5日,2020年诺贝尔生理学或医学奖授予哈维·阿尔特(Harvey J. Alter)、迈克尔·霍顿(Michael Houghton)和查尔斯·M·赖斯(Charles M. Rice),以表彰他们在“发现丙型肝炎病毒”方面作出的贡献。三位获奖者将分享1000万瑞典克朗奖金(约合760万元人民币)。

诺贝尔当年的遗产仅仅在3100万瑞典克朗左右,经历百年时间的通货膨胀以及经济风险,奖金发放总额已远远超出其初始规模,特别是在近几年,每年的奖金支出都在1亿瑞郎以上。

如今,诺贝尔基金储备总资产超过42亿瑞典克朗,当年的诺贝尔遗产价值已经翻了一百多倍。这种资金规模成长的背后,离不开与诺贝尔奖一同成长的诺贝尔基金。

正是在该基金的操盘下,以“钱生钱”方式,保证诺贝尔奖一直持续,保证奖金额度,可以说是世界最长寿、最成功的基金。

不过,诺贝尔奖基金一开始的成长并不是一帆风顺,甚至一度到了濒临无奖金可发的地步。

1、难题

1896年12月10日,诺贝尔逝世之时,留下来的财富总计3300多万瑞典克朗,相当于当时920万美元。

诺贝尔将其中3158万克朗作为启动资金,奖励物理学、化学、医学、经济学、文学以及世界和平领域的优秀人士,并在1900年,诺贝尔基金正式成立。

诺贝尔前期留下的资金,其中一部分资金来自阿塞拜疆石油的开采。档案文件显示,用于启动诺贝尔基金会的资金中有20%到22%来自阿尔弗雷德在石油公司的股份。也就是说,从种子基金看,在每位诺奖得主的奖金里,都含有大约180万瑞郎的“石油资本”。

图片来源:网络

为了使奖金可以在未来若干年源源不断地颁发,如何扩大原始资本,增加未来奖金总额对基金会来说是一项既艰巨又关键的任务。

早期,根据诺贝尔本人的初衷,再加上1901年瑞典国王批准通过的评奖规则,诺贝尔基金只能投资在“安全的证券”上。

在当时指的是金边债券或由这类证券或房产抵押支持的贷款。以固定的财产作抵押,中央或地方政府作担保,能支付固定利息的国债或贷款。

这种“安全投资”的收益很低,是很难跑赢通胀,同时面临着高税负。主要是因为当时诺贝尔奖金提取并不直接来自于投资收益中的资本利得,而是100%来自于利息收入和分红。

规则束缚,两次世界战争,货币贬值这些因素累计叠加,直接导致诺贝尔奖金一年比一年缩水,甚至一度到冰点。

图片来源:网络

1900-1914年,基金会要承担10%的税负,至1915年第一次世界大战如火如荼之时,瑞典政府加征“临时国防税”,诺贝尔基金会税负提高,1922年累征税负超更超过1923年的诺贝尔奖金。

到了1945年诺贝尔奖奖金名义值仅12.13万瑞朗,购买力较1901年时缩水近70%。到1953年,该基金会的资产只剩下300多万美元,比成立之时缩水近三分之二。

2、里程碑式的改变

真正的转折点在1953年。当时世界秩序刚刚重置稳定,美国发布新规规定53年起诺贝尔基金会在美国所进行的投资活动一律享受免税待遇。同年,瑞典政府开闸诺贝尔基金的独立投资。

所以,诺贝尔基金开始投资于股票市场,而海外投资主要针对美国股市,同时获得瑞典政府批准,投资范围扩大至房地产、股票市场、抵押贷款等。

这套力挽狂澜的操作,依然秉承诺贝尔基金会延续着严格的投资原则。

再加上诺贝尔基金会是由诺贝尔董事和15位联合理事一起拼凑而成的,基金会的董事是选举制的,可以确保有能力的人来领导基金会从而维持基金会的盈利,这样就能保证诺贝尔奖可以一直设立下去。

图片来源:网络

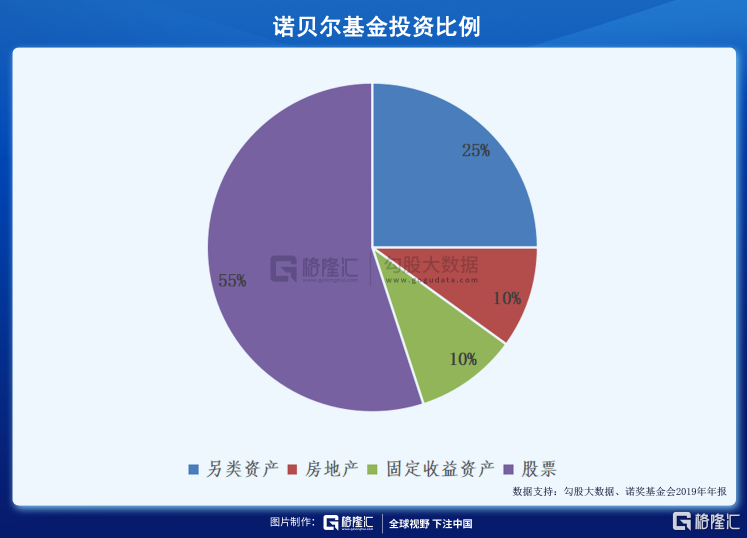

从1953年开始试水,经过近二十年的打磨,诺贝尔基金形成一套投资原则:即在风险足够分散的基础上实现至少3.5%的年均实际回报率:55%的股票+10%的固定收益资产+10%的房地产+25%的另类资产。

并且这种投资比例均是在一定范围内实行动态调整,以2019年为例,投资组合的47%为股票基金和股指期权、9%为房地产基金、13%为固定收益资产、31%为另类资产,另外还有0.1%的应计货币对冲损失。

在调整过程中,两个领域对于诺贝尔基金意义重大。

一个是在瑞典85年不动产税提高的背景下,诺贝尔基金被迫将自己所拥有的不动产转到了一家名为“招募人”的新成立的上市公司名下。而又在80年代末全部转让了所有“招募人”的股票份额,这一举动刚好让诺贝尔基金躲过了瑞典90年代初的金融危机。并且赶在金融危机爆发之前,诺贝尔基金会将持有的“招募人”公司股票全部出售,借此增厚了投资收益。

另一个则是瞄准美国股市,在1953年诺贝尔基金正式投资股市时,道琼斯指数仅为292点,现已达28000多点,暴涨近100倍。尤其是在北欧金融危机后,诺贝尔基金将七成的基金用来投资美股,且每年收益的10%被用于再投资。而在1980年年末,美国开启了历史上著名的“十年”长牛。

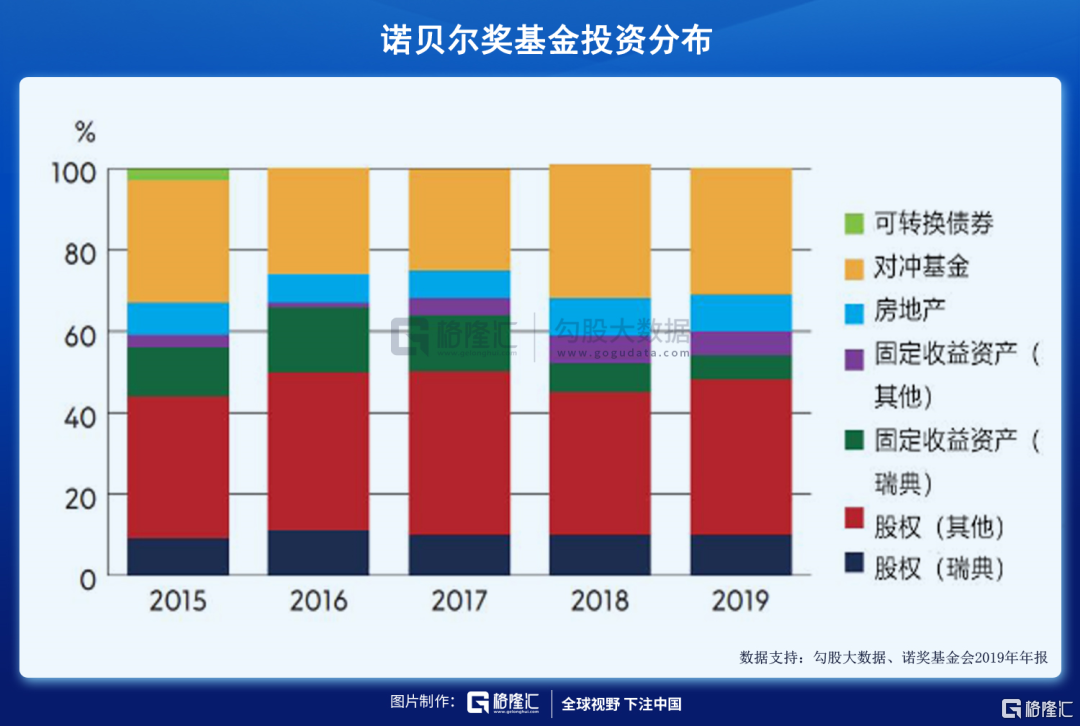

根据诺贝尔奖基金会年报披露,在2008年爆发全球金融危机,诺贝尔基金会通过过去多年的投资经验和对市场的判断,开始加大对对冲基金的投资,并且根据基金会对风险和回报对评估,不断调整自己的资产配比。

在诺贝尔基金对冲的投资中,整个配置比例从2009年的19%,持续增加至2018年的33%,而且它跟踪的指数基准名为“HFRI Fund of Funds Composite Index”对冲基金指数。

将新的原则进化为50%左右投向股市,进攻型强且能博取高收益;30%投向对冲基金,特点是进退自如;20%持有固定收益资产,握有较低风险资产,并实现全球化分散投资。

根据年报披露,投资净收益的剩余90%交给诺贝尔颁奖机构,其中25%归属于颁奖机构,留作与颁发奖金有关事宜的费用,其余75%构成诺贝尔奖金。

所以,获得诺贝尔奖金的多少取决于每年基金的收益,2020年诺贝尔奖奖金将从900万瑞典克朗提升至1000万(约合110万美元)。值得一提的是,从2014年至今美元/瑞典克朗升值超过50%,也就意味着实际上诺奖奖金的购买力一直处于连续下降的状态。

如果按1953年从事股票房地产投资以来的收益计算,诺贝尔基金年化收益是接近在16%,这份成绩虽然比不上巴菲特,不过作为118年历史永续型基金,可以说是全球稳健型基金的真正代表!

这也提醒我们,自身拥有的资产无不面临着通涨以及经济风险因素的影响导致一定的价值流失。如何“钱生钱”以及掌握资产配置也是一项重要的知识。