本文来自 微信公众号“国泰君安证券香港”,文中观点不代表智通财经观点。

摘 要

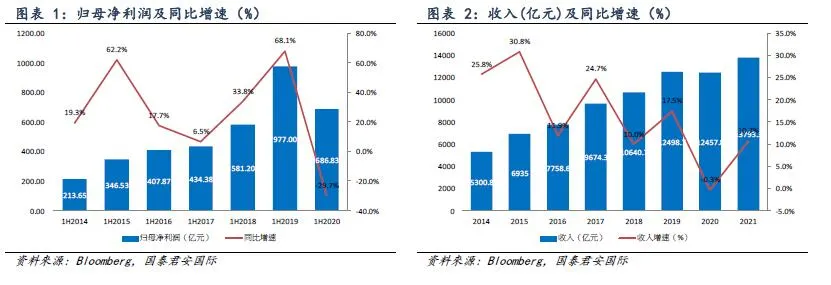

中国平安(02318)2020年中期业绩回顾:实现营业收入为6833亿元(人民币,下同),同比略降-1%。归母净利润687亿元,同比-29.7%,剔除去年税收调减影响同比-21%。上半年新单保费录得845亿元,同比-8%;集团内含价值EV为12571亿元,较年初增长+4.7%,年化ROEV为18.7%,同比-9.7%。

公司有望质+量双重修复。上半年受到全球卫生事件冲击,寿险负债端承压。代理人线下销售活动减少导致高价值率产品销售下跌,拖累整体新业务价值率和新业务价值。其次,上半年全球市场波动拖累整体投资收益率,下半年利率回升利好投资端。同时,平安集团代理人产能和质量仍是行业领先,高潜能优才占比进一步提升。随着投资端改善和卫生事件影响的减弱,公司有望质+量双重修复。

公司坚定改革决心,树立行业标杆。随着中国人口红利的逐渐消失,叠加互联网运用的崛起,2018年中国平安寿险启动从“产品+渠道+数字化管理”三个方向改革,打造数字化寿险。其中,产品升级,建立差异化产品优势;渠道升级,打造高产能、高收入、高质量团队;数字化管理,构建数字寿险。我们认为本轮改革是具备超前思维的,未来将树立寿险行业标杆。

管理层预计明年兑现改革红利。向前看,公司当前改革已经进入试点期,业绩会上公司管理层表示,年底所有改革措施将全面落地,明年有望初见成效,并兑现改革红利。随着国内卫生事件影响逐步消散,叠加今年中国平安的转型进入收官之年,明年上半年集团产品价值率有望复苏,并带动增长。虽然当前市场对明年保险行业负债端修复空间仍存在分歧,但是明年上半年存在低基数效应,叠加当前经济修复的趋势明显,负债端具备改善的可能性。此时分歧就是机会。

估值:根据9月25日收市价为80.35港元,20/21年市场预计每股基本盈利为7.15/8.41元人民币,EPS增速分别为-17.1%/+17.6%。20/21市场预计市盈率为9.88x/8.41x。当前中国平安P/EV为1.07x,历史均值水平以下一倍标准差。以平价市场目标价102.85港元为参考,潜在上升空间为28.0%。建议买入/持平/卖出的分析员人数为30/3/0。

潜在风险:管理层调整、明年利率下行、改革成效不及预期。

一、业绩

2020年上半年新单保费承压,净利润下滑。

1)2020年中期中国平安营业收入为6833亿元(人民币,下同),同比略降-1%。归母净利润687亿元,同比-29.7%,剔除去年税收调减影响同比-21%。

2)归母运营利润743亿元,同比+1.2%。寿险和财险运营利润分别同比+6.6%和-17.6%。

3)上半年新单保费录得845亿元,同比-8%;其中,代理人渠道恶化较快,同比-18.3%。长缴保障储蓄缓和险保费录得+44.6%增长,银保渠道和团体险业务新增保费也分别录得+42.2%和+14.1%增长。显示卫生事件冲击代理人业务,但是银保渠道客户对年金险需求上升。

4) 集团内含价值EV为12571亿元,较年初增长+4.7%,年化ROEV为18.7%,同比-9.7%。其中长期保障险占比73%。

5) 剩余边际9623亿元,较年初+4.8%,剩余边际摊销同比+12.6%。

6)集团中期每股股息为0.8元,同比+6.7%。

寿险:代理人线下销售活动减少导致高价值率产品销售受到冲击。1)上半年实现归母净利润455亿元,同比-35.3%。归母营运利润511亿元,同比+6.6%,占比提升至68.8%。2)年化营运ROE为39.2%。3)新业务价值为310亿元,同比下降-24.4%。其中,一季度和二季度分别下降-24%和-24.9%。4)新业务价值率下降8个点至36.7%。5)寿险内含价值较年初+6.6%。今年寿险新业务价值下滑主要是受到新业务价值率大幅萎缩导致,新业务价值率的萎缩主要和销售险种恶化有关。上半年代理人线下销售活动减少导致高价值率产品销售受到冲击,而低价值率的产品销售上升。

代理人:数量和产能均承压,但代理人质量领先行业。1)上半年代理人为114.5万人,较年初跌-1.9%。但是二季度较一季度末上升+1.2%。2)代理人人均新业务价值NBV同比-14.7%至25,005元/人,代理人收入同比-6.5%至6189元/人/月。代理人渠道价值率55.2%,同比降-3.7%。3)上半年代理人较差销售贡献收入大幅增加48%,占比提高至17%。

整体看,虽然上半年中国平安代理人数量和产能均承压,但是人均产能和收入仍处于行业领先水平。截止2020年6月末,高潜能优才较年初+1.9%至10万人。

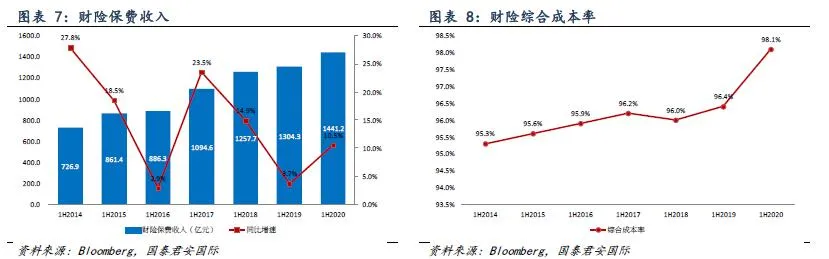

财险:1)中期保费收入同比+10.5%至1441亿元,车险和非车险分别贡献保费收入957亿和484亿元,分别同比+3.6%和27%。2)上半年实现归母净利润82亿元,同比-30.5%。3)综合成本率98.1%,同比+1.5个百分点。其中,费用率38.1%(同比+0.7 个百分点),赔付率60.0%(同比+0.8 个百分点)。

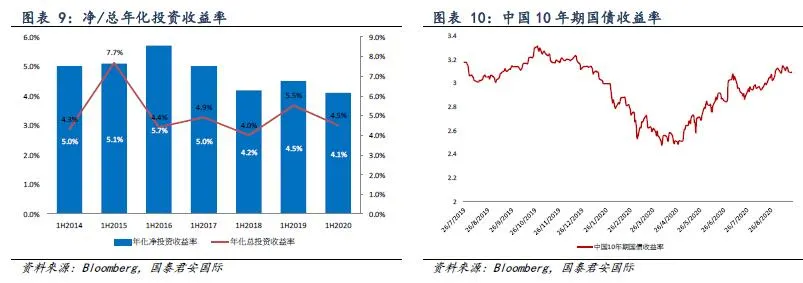

投资收益:市场波动拖累投资收益率,下半年利率回升利好投资端。1)上半年净投资和总投资收益率分别为4.1%和4.5%,同比分别跌-0.4和-1.0个百分点。2)上半年末总投资资产规模达到3.44万亿元,同比+14.7%。

科技:上半年平安科技收入427亿元,同比+11.2%;营运利润同比+23%至34 亿元。其中,金融壹账通营收同比+39.7%至14 亿元,净亏损7.8 亿元,净亏损率下降-20.7个点至57.4%;平安好医生营收同比+21%至27亿元,上半年亏损也萎缩至2.13 亿元;汽车之家营收同比-1.6%至38.6亿元,盈利同比-1.9%至15.3 亿元。

二、转型

树立寿险行业改革标杆。随着中国人口红利的逐渐消失,叠加互联网运用的崛起,2018年中国平安寿险启动从“产品+渠道+数字化管理”三个方向改革,打造数字化寿险。其中,产品升级,建立差异化产品优势;渠道升级,打造高产能、高收入、高质量团队;数字化管理,构建数字寿险。我们认为本轮改革是具备超前思维的,未来将树立寿险行业标杆。

向前看,公司当前改革已经进入试点期,业绩会上公司管理层预计年底所有改革措施将全面落地,明年有望初见成效,并兑现改革红利。随着国内卫生事件影响逐步消散,叠加今年中国平安的转型进入收官之年,明年上半年集团产品价值率有望复苏,并带动增长。虽然当前市场对明年保险行业负债端修复空间仍存在分歧,但是明年上半年存在低基数效应,当前经济修复的趋势明显,此时分歧就是机会。

三、估值

根据9月25日收市价为80.35港元,20/21年市场预计每股基本盈利为7.15/8.41元人民币,EPS增速分别为-17.1%/+17.6%。20/21市场预计市盈率为9.88x/8.41x。当前中国平安P/EV为1.07x,历史均值水平以下一倍标准差。以平价市场目标价102.85港元为参考,潜在上升空间为28.0%。建议买入/持平/卖出的分析员人数为30/3/0。

潜在风险:管理层调整、明年利率下行、改革成效不及预期。

(编辑:李国坚)