1

中芯国际挂牌前夜,在A股投资群里早已炸开了锅。

没中签的韭菜们跃跃欲试,有人觉得明天中芯会如国盾量子一般,涨上10倍,最高喊出了400元的目标价,想着一开盘就杀进去。在他们看来,大国要崛起,“中国芯”绝对不能少,台积电根本就没有放在眼里。

今日,万众瞩目的 “中国芯”如此挂牌科创板。果然,中芯给力!开盘股价直接暴涨245%,报价95元,市值飙升至6800亿元。这已经超过恒瑞医药,位列A股全市场的11名,次于中石油。

(来源:Wind)

然而,令韭菜们失望了。

如果一开盘冲进去,一天会巨亏40%以上。在港股,中芯国际更是吃人不吐骨头,盘中一度暴跌超过27%,收跌25%,两日重挫超31%。

(来源:Wind)

中芯A股单日成交479亿元,换手率高达53%。可见场内的人并不看好,场外的人却急匆匆想要上车,走的时候还互道一声“X逼”。H股成交超过220亿港元,比腾讯还要多成交84亿。另外换手率高达12.4%,可见股东们已经按捺不住自己躁动的心。

上午,在交流群里,一位群友直言中芯国际可能类似当年的中国中车。遥想那会,南车和北车于2015年6月8日复牌,当天涨停,第二日来了一个天地板,此后便走出了漫漫熊途,下跌了80%。而在正式合并之前,A股公司已经上涨超过400%。那时股民们把中车视为全球“神车”, 市值超过波音和通用之和。

港股的中车不到半年时间也炒高了150%以上,复牌第一天小涨4.5%,第二日暴跌12.5%,此后开启了数年的不归路。

再想想中芯国际,5月初,申请挂牌科创板。H股开始异动,短短的2个多月股价暴涨200%,市值净增加1000亿港元。7月14日,官方确认中芯16日挂牌,15日H股已经暴跌8%,出现了利好兑现跑路的节奏,今日就彻底崩了。

在港股,中芯的例子还不少。2月初,被高瓴早期投资过的君实生物(1877.HK)公布要在科创板上市,此后便开启了170%的涨幅。

昨日,君实生物正式挂牌了。有人冲了进去,一日亏损30%。而港股当日暴跌13%,今日再度杀跌11%,两日回撤23%。

年年岁岁花相似,岁岁年年人不同。中芯国际不会是下一个中国中车,但背后的人性贪婪重来都没有变过。

2

2018年4月,美国政府悍然对中兴通讯实施“芯片禁运”。中美科技之争打响了。此后,在芯片领域,国家大基金加大了投资,社会资本也涌入了进来,对国产芯片替代化进程都起到了非常重要的作用。

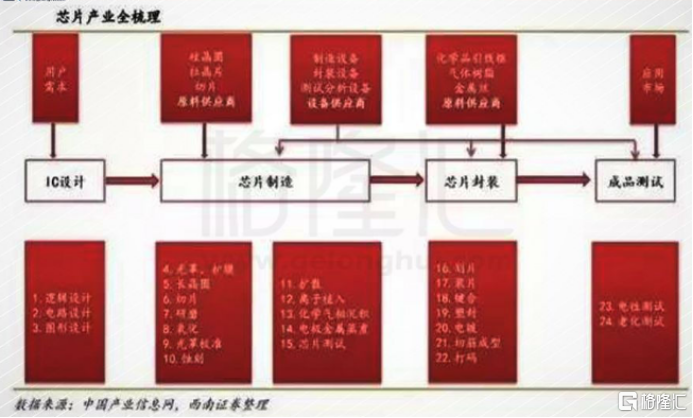

芯片产业链,主要分设计、制造、封装及测试。当然,还需要材料和设备。

在设计领域,华为海思、展锐、龙芯为代表对标国际的是英特尔、AMD及高通。另外,龙头兆芯、景嘉微、紫光、汇顶科技都自身的研发实力也不弱。尤其是华为,可以自研麒麟和鲲鹏芯片,子公司海思的营收已经做到纯芯片领域的前7。

封测,是国内最可能首先赶超的细分领域。在这个环节上,全球前10名,中国的公司占据了三席,分别是长电科技、华天科技和通富微电。

而制造领域,是中国芯片产业链最为薄弱的环节。中国主流的集成电路装备产业化技术水平处于28nm技术代,落后国际2代。最先进的中芯国际也仅为14nm,IPO完成募资后才会大力建设14nm生产线,目前产能仍然很低。

而台积电在2018年就推出了7nm芯片,并且在5nm以下已投入上千亿开发研究。

华为作为大陆科技领头羊,2019年就购买了208亿美元的芯片,成为全球第三大芯片买家。其中,华为高端旗舰机的芯片,尤为依赖台积电。

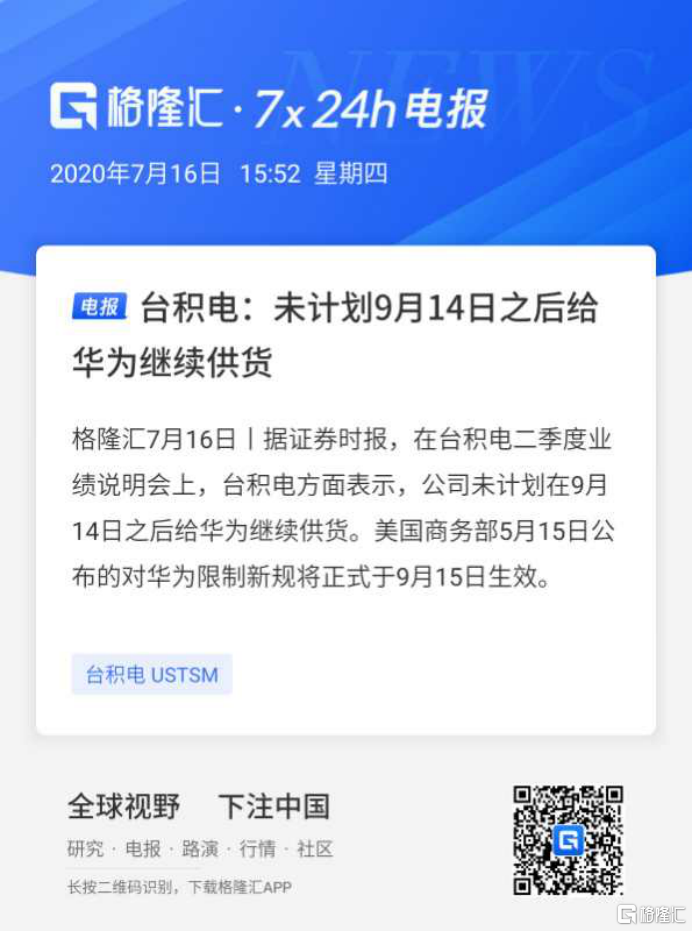

然而美国频频使招,全方面封锁华为。这容易导致台积电无法正常给华为供货,限制华为的发展,进而影响中国产业升级的节奏。

所以,为了保证供应链安全,芯片制造替代化成为了当务之急,国家层面自然会支持中芯国际快速做大做强。从此次中芯科创板19天闪电过会,就能知道国家层面的“态度”。

当然,股民作为场内交易者,想法也很简单——中芯是国家大力支持的公司,业绩也有转好的预期,投个机,单车变摩托。

自从中芯宣布会A后,芯片ETF(512760.SH)短短2个月多已经飙升55%,超越2月份的高点。然而,最近3日累计下跌15%,埋了一批追高者。

具体到个股,派瑞股份上涨420%,沪硅产业327%,帝科股份257%,芯瑞达227%,紫光国微、长电科技125%,南大光电112%。这跟港股炒作中芯H股是一样一样的。

无非就是大国崛起,长期存在国产替代化的逻辑。然而,当下,A股已经有33家芯片公司PE估值倍数超过100倍,14家超过200倍。其中,市场明星股通富微电和士兰微均超过1500倍,北京君正和长电科技超过700倍,中微公司查过650倍。

(来源:Wind)

这不是市梦率,是什么?令人咋舌的估值,国家产业大基金不减持才奇了怪了。

当然,站在国家的层面而言,炒一炒芯片股是好的,否则中芯国际怎么能募资532亿成功IPO呢!这相当于股民的钱实实在在地支持了中国的芯片事业!

当然,这其中一定有被收割的韭菜。今年2月到3月,芯片ETF曾暴跌过34%,不少芯片股就被腰斩过。最近3日,过往的历史故事再度重演。

3

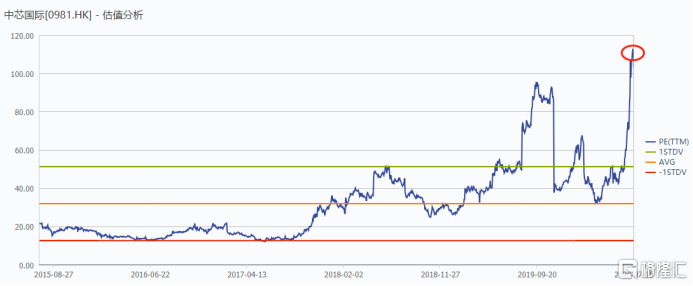

2019年初,中芯H股动态PE仅为30.69倍,而现在已经高达103倍,1年半时间估值提升236%。

(来源:Wind)

如何理解中芯国际的估值?

某社区创始人方三文曾分享过:股票有三性——确定性,成长性,持续性。这三性有先后关系,打分的话,确定性40%,成长性30%,持续性30%。确定性是基石,三者相辅相成,缺一不可。

以我的理解,确定性是指市场竞争地位和盈利能力,成长性是指业绩增速,持续性是指业绩增速的年限要长。

先看确定性。市场格局方面,全球芯片制造巨头——台积电7nm技术较为成熟,且占全球晶圆代工厂份额的57.3%(2019年全球晶圆代工收入623亿美元,台积电营收357亿美元)。而中芯国际主流产品还是28nm,接下来才会是14nm,且份额仅占全球的5%。

并且以中芯国际为首的芯片代工制造现在已经处于事实上被制裁的状态,由于得不到EUV光刻机,如果接下来几年又搞不定国产半导体装备,它的技术上线会停留在7nm的天花板上。

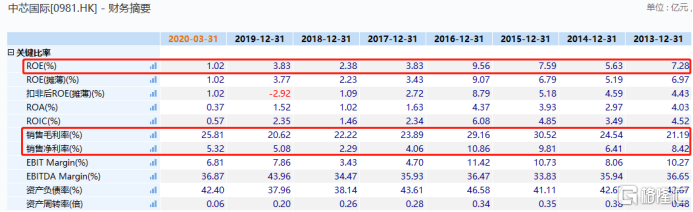

盈利能力方面,过往多年毛利率维持在20%上下,净利率维持在5%上下。而核心的经营指标——ROE(净资产收益率)均在4%以下,可见公司长年的盈利能力是很弱的。

(来源:Wind)

从以上两个维度来看,中芯国际未来的业绩确定性还是不足的,虽然以后华为可能会大范围把本给台积电的订单转移给中芯国际。

再看成长性和持续性。2020年一季度,中芯国际营收74.76港元,同比增长37.83%,归母净利润为4.98亿元,同比增长422.85%。

(来源:Wind)

并且在可预见不短的时间内,中芯国际的成长性还算不错,尤其是在SN1项目建成以后。

估值三性中,至少占了一样——成长性,但业绩确定性不强,持续性还得看技术的突破和局势的演化。

如果没有美国的芯片打压,中芯国际长期跟在台积电后面,没有太多利润留给老二,三性都不好,估值给到30倍左右,合情合理。但后来发生的一切,中芯因局势的演化而得利,成长性起来了,估值也就起来了。

不过,中芯国际整体确定性和持续性可能并不好,且在业绩尚未逐步兑现之际,估值便已经炒高至113倍。所以,H股已经开始收割贪婪的韭菜,2天干掉了31%。

然而,A股今日暴涨200%,动态PE已经高达294倍。如此咋舌的估值倍数,接下来恐怕会上演科创板最凶横的割韭大戏。

4

在股市沉浮5年多时间了,多多少少有一些自己的经验可以分享。在我看来,要长期在股市赚踏实的、丰厚的利润,无非有3个维度:

①买入的标的是不是一家好公司;②买入价是否具备吸引力,即估值是否合理,甚至低估?③目标价是多少?卖出的逻辑又是什么?

我们现在来审视一下中芯国际。它是中国芯片制造领域的核心巨头,无需质疑,算是一家不错的公司,但不能算特别优秀的公司,因为盈利能力还非常羸弱。其次,当前估值是需要长期丰厚的利润来支撑的,但中芯账上并没有多少利润。接近300倍的估值,泡沫显而易见。

基于以上判断,今天冲进去的投资者,可能并不是一个很明智的选择。情绪使然,无非还想着中芯涨得更高,超过万亿不是梦。其实,没有美国芯片打压这一出,中芯国际在港股就一默默不闻的小几百亿的公司,跌了10多年了。

6月份H股涨得多,才成功打破整整维持了14年、上市首日便是股价最高的尴尬局面。

时过境迁,芯片国产替代化的风吹来了,估值早就干翻了美国芯片巨头。但炒概念谁都会。炒到后期,无非是在赌自己不是最后一个接盘侠。然而人性的贪婪会时常作祟,并不能保证你全然而退。

今天,中芯最大的对手——台积电刚刚公布财报,二季度利润1208亿元,而中芯去年全年利润区区16亿元。

中芯未来的路,道长且阻。但祝愿早日真真做大做强吧!