本文来自 开源证券。

核心观点

专注程序化广告的全球领先移动广告平台,首次覆盖给予“买入”评级

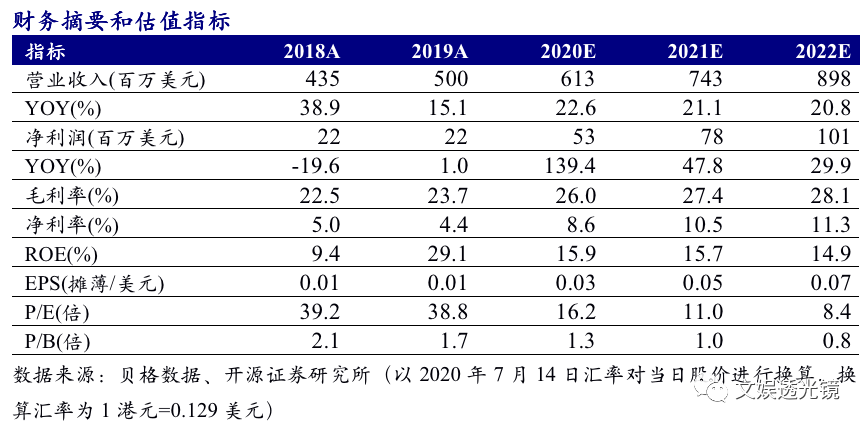

汇量科技(01860)专注于为全球移动应用开发者提供应用分发及广告技术服务,我们看好公司全球化流量优势及强大研发能力构建的技术壁垒,旗下Mintegral平台在深耕休闲游戏基础上,突围中重度游戏买量市场,拓展全品类布局,有望持续快速成长。我们预测公司2020/2021/2022年归母净利润分别为0.53/0.78/1.01亿美元,对应EPS分别为0.03/0.05/0.07美元,当前股价对应PE分别为16/11/8倍。首次覆盖,给予“买入”评级。

第三方广告平台海外市场空间广阔,中国企业加快出海或成助推器

对比海内外移动广告市场,海外基于更开放的竞争环境,移动广告平台由寡头垄断走向百花齐放,第三方平台锋芒已现;国内市场头部流量平台广告市占率高,第三方平台发展空间受限,因此以Mintegral等为代表的中国第三方广告平台积极谋求海外发展。在以游戏为代表的中国互联网企业加快出海的推动下,对于海外广告投放的需求与日俱增,广告平台既能帮助开发者进行买量推广,又帮助其链接广告主资源进行IAA变现。而本土广告平台将更有机会成为连接海内外市场的桥梁,借助于国内互联网企业出海,加快成长。

Mintegral连接海内外市场,构建全球流量生态,基于技术优势前景可期

Mintegral作为公司旗下互动式程序化广告平台,加速全领域覆盖和流量聚合,提升买量推广及广告变现效果;加大研发投入,构建技术壁垒、扩大竞争优势。我们判断,Mintegral将在深耕休闲游戏基础上,突围中重度游戏买量市场,打造游戏流量生态,有望将休闲游戏广告的成功经验复制至全品类。

风险提示:公共卫生事件的影响存在不确定性;广告行业政策变化的影响存在不确定性;公司技术优势难以维系的风险。

报告正文

1、 全球领先的移动广告平台,业绩增长稳定

1.1、 公司概况:5年上市,快速占领全球移动广告高地

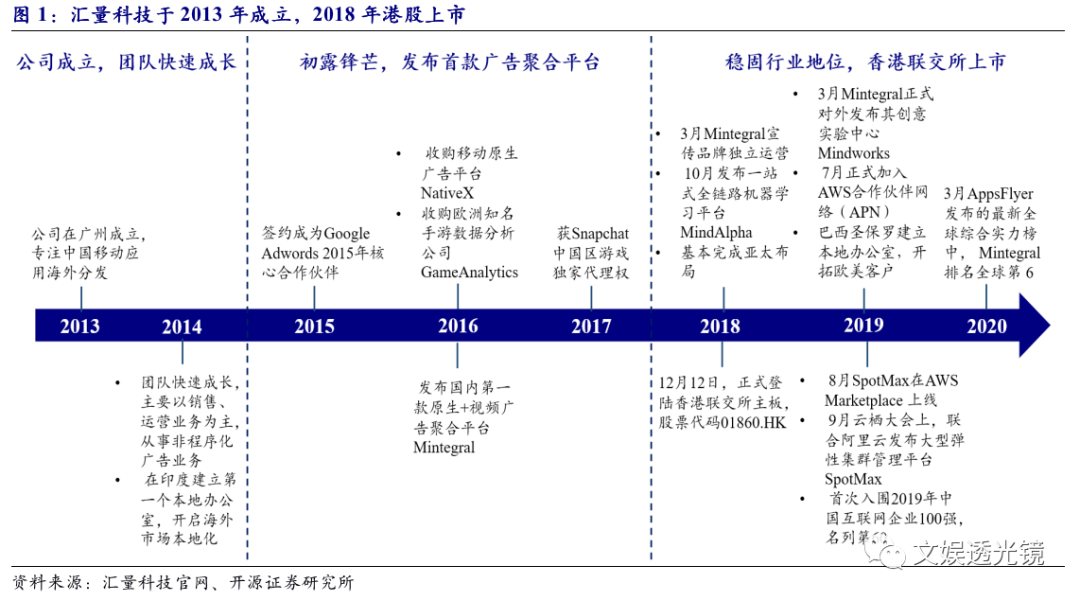

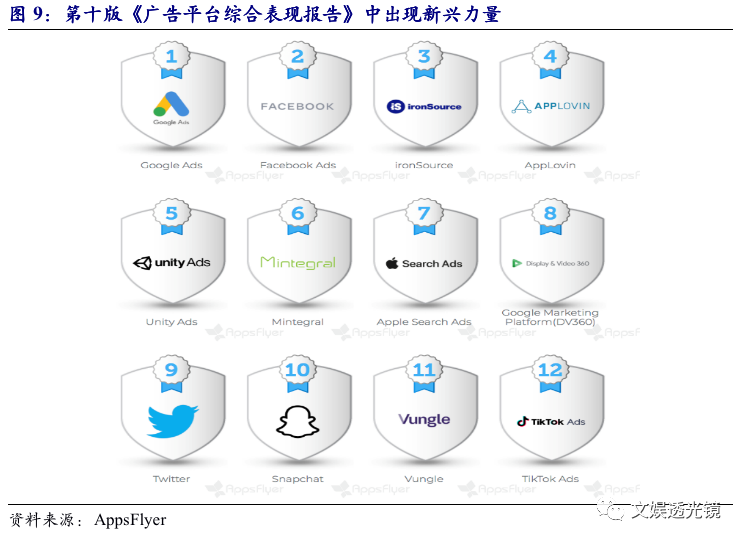

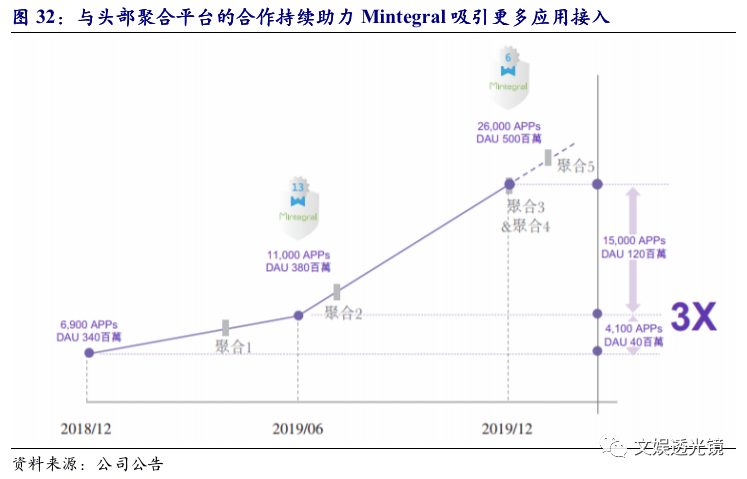

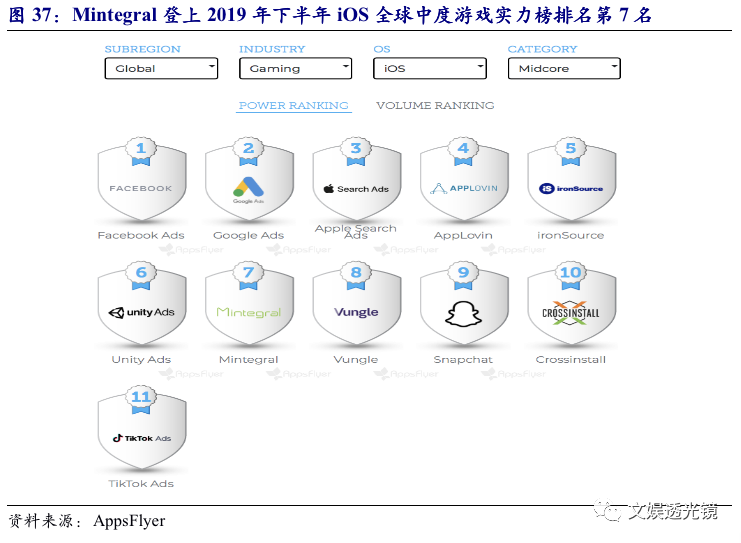

成立5年上市,行业地位逐步稳固。公司是全球领先的移动广告平台,专注于助力全球移动应用开发者的用户增长,为其提供应用分发及广告技术服务。公司的发展主要经历了三个阶段:(1)2013-2014年,团队初建,快速成长。2013年公司在广州成立,成立初期主要从事非程序化广告业务;(2)2015-2017年,获两轮融资,平台迅速发展。2016年,公司发布国内第一款程序化广告平台Mintegral;(3)2018年至今,香港上市,行业地位稳固阶段。2018年12月12日,公司正式登陆香港联交所主板,距公司成立仅5年时间。Mintegral从2019年上半年AppsFlyer《广告平台综合表现报告》全球综合实力榜单的第13名(首次登榜)迅速上升至2019年下半年的第6名,是中国和亚洲唯一进入前十名的平台。

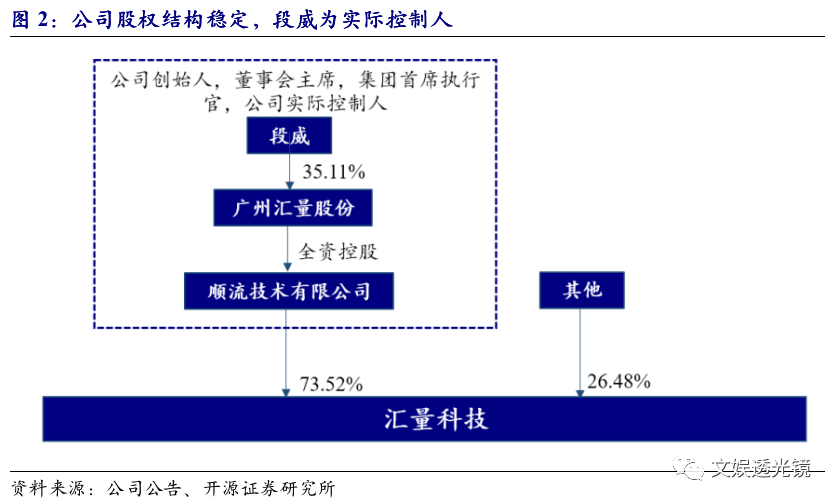

公司股权结构集中稳定,段威为实际控制人。根据公司2019年年报,公司由顺流技术有限公司控股,持股比例为73.52%,段威通过持有广州汇量股份35.11%股份,成为公司实际控制人。公司股权结构稳定,近2年来未见明显变动,控股股东持股比例高,实际控制人的控制力较强,有利于公司战略的稳定推进。

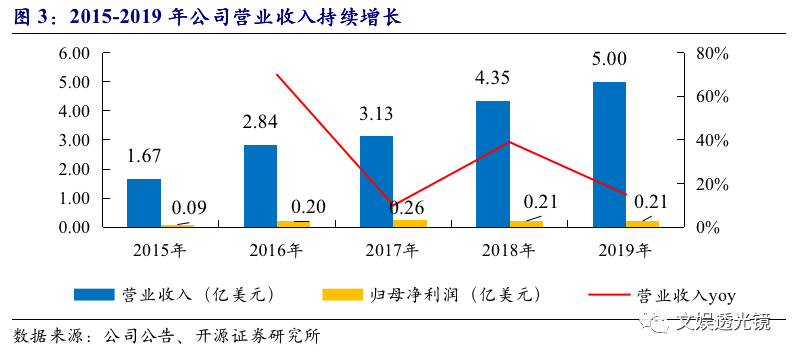

1.2、 业绩分析:程序化广告业务驱动公司营业收入高增长

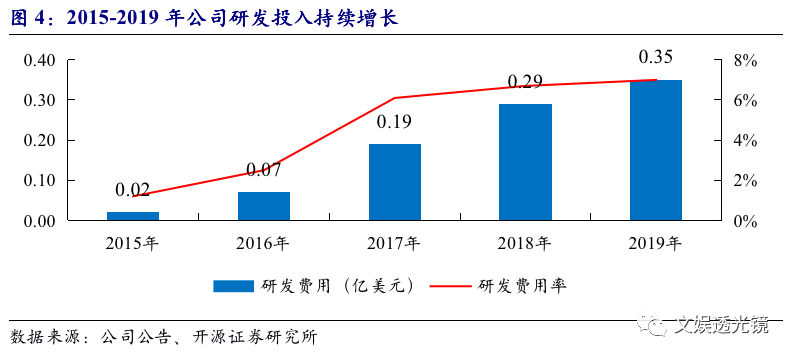

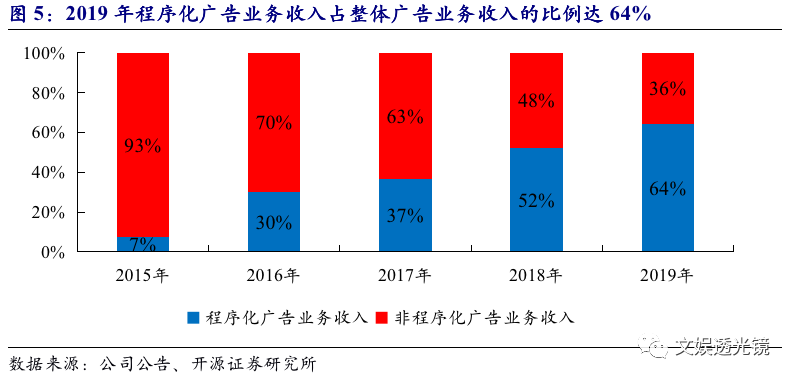

程序化广告业务营业收入占比持续提升。2019年公司营业收入为5.00亿美元,同比增长15%;归属于母公司所有者的净利润为0.21亿美元,同比持平。其中,程序化广告业务收入为3.20亿美元,同比增长41%。收入结构方面,创业初期,公司专注于提供非程序化广告交易,采用由运营团队主导的低频交易模式。从2015年开始,公司开始布局程序化广告交易,采用由机器和算法主导的高频交易模式,广告效率持续提升。2015-2019年,公司程序化广告业务营业收入占整体营业收入比持续攀升,从2015年占比7%增长至2019年占比64%,主要得益于公司与海外各大知名广告聚合平台的合作。研发方面,公司不断加大研发投入,强化竞争壁垒,2019年研发费用为0.35亿美元,同比增长21%,研发费用率为7%。

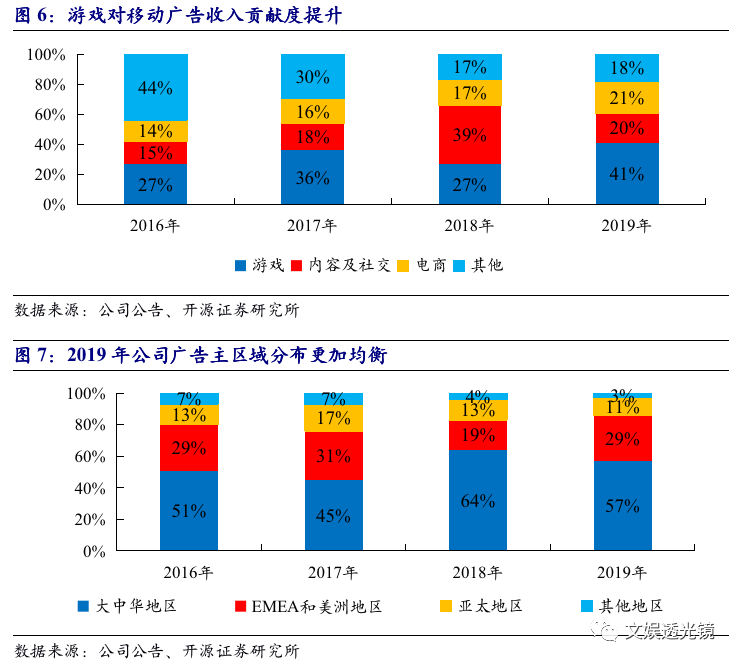

移动广告收入来源方面,品类及区域有所倚重,但总体均衡。从品类维度看,游戏品类是主要收入来源,收入占比由2018年的27%增长至2019年的41%,增长态势显著;内容及社交品类,收入占比由2018年的39%降低至2019年的20%;电商品类收入占比近2年基本保持稳定。从广告主区域维度看,受益于中国应用开发者出海浪潮,大中华地区为主要收入来源,收入占比维持在60%左右;欧美地区业务取得新突破,收入占比由2018年的19%增长至2019年的29%,公司加快了海外市场布局的脚步。我们认为,公司品类上倚重游戏,但内容及社交、电商协同发力;区域上以大中华和欧美地区为根基,其他地区不断拓展,品类和区域的均衡拓展降低了广告业务来源过于单一的风险,而中国互联网企业加快出海或将为公司提供持续增长动力。

2、 行业:空间广阔,中国企业加快出海成为助推器

2.1、 第三方广告平台的机遇或在海外市场

2.1.1、 海外:迭代迅速,第三方广告平台锋芒渐露

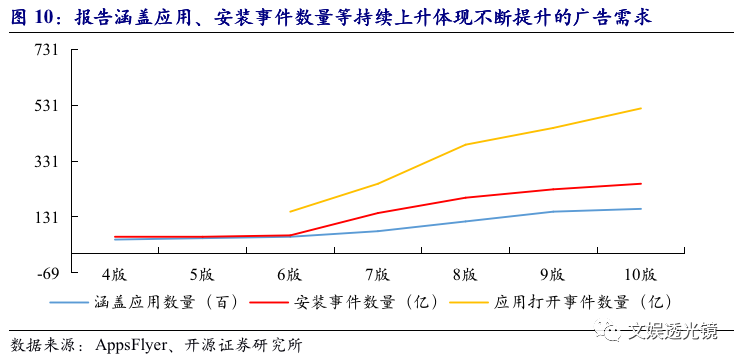

广告平台迭代迅速,广告需求更显多元化。根据高盛参与C轮投资的知名移动归因与营销分析平台AppsFlyer的数据,第一版《广告平台综合表现报告》中60%的媒体渠道在第十版中已不复存在,而第十版中75%的媒体渠道在第一版中尚未出现,移动广告行业更新迭代速度极快。我们经过比较发现,5年仍存活的广告平台多具备多领域布局、多区域协调发展等特征。根据AppsFlyer报告,广告品类由最初的游戏和非游戏两大类别演变为如今的游戏(休闲游戏、中度游戏、策略游戏和社交游戏等)和非游戏(文化生活、工具、购物应用、金融、娱乐等);广告区域由最初的全球排名演变为如今的全球、亚太、北美、欧洲和拉美等排名,广告主遍布全球,广告需求更显多元化、细分化。

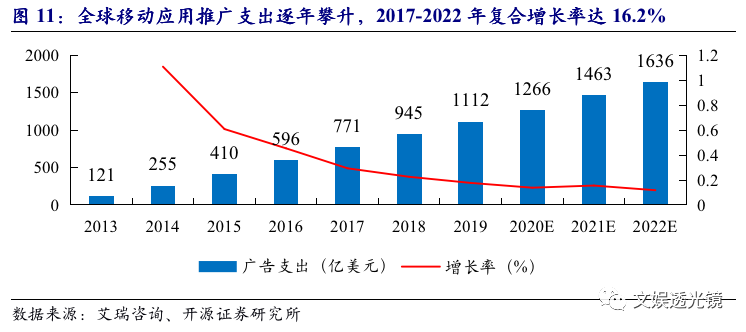

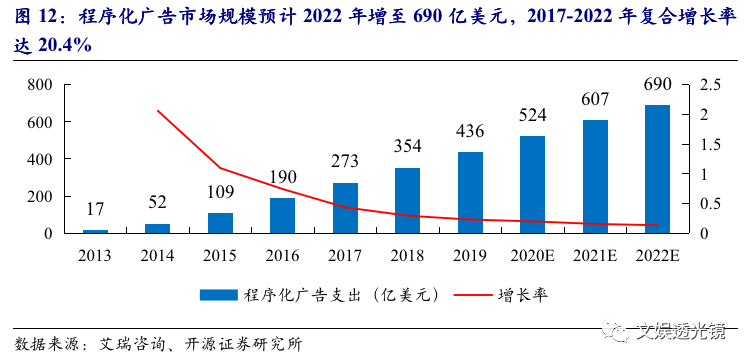

从寡头竞争向百花齐放演变,海外第三方广告平台锋芒渐露。早期,全球互联网广告平台主要由Google和Facebook双强垄断;但海外市场由于竞争生态更为自由开放、广告行业准入门槛高、恶性竞争少等因素,近年来第三方广告平台不断出现且迅速发展壮大。根据AppsFlyer 报告,2019年下半年海外广告平台中以ironSource、AppLovin、Unity Ads和Mintegral为代表的第三方广告平台分别占据综合实力榜单第3至第6的位置。根据艾瑞数据,全球移动应用推广支出逐年攀升,2017年为771亿美元,预计2022年增至1636亿美元,2017-2022年复合增长率达16.2%。根据eMarketer数据,2019年Google和Facebook占美国网络广告支出总额的近60%。若以纯第三方广告平台占据约40%的市场份额进行估算,第三方广告平台的移动应用广告市场规模在2022年可达654亿美元,市场空间广阔。

2.1.2、 国内:广告行业竞争日益激烈,全球化发展提供新机遇

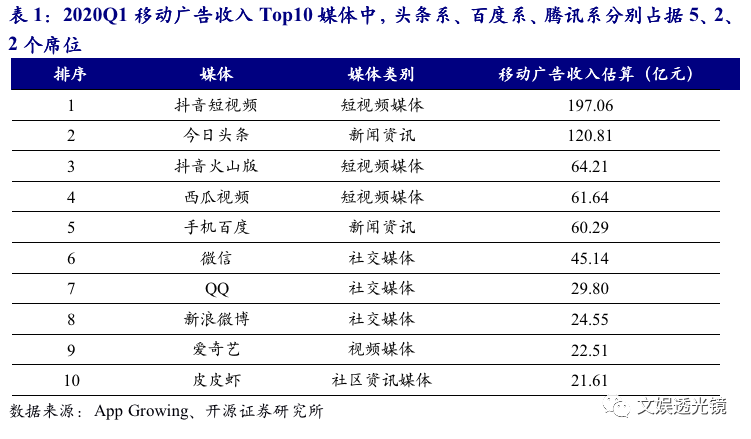

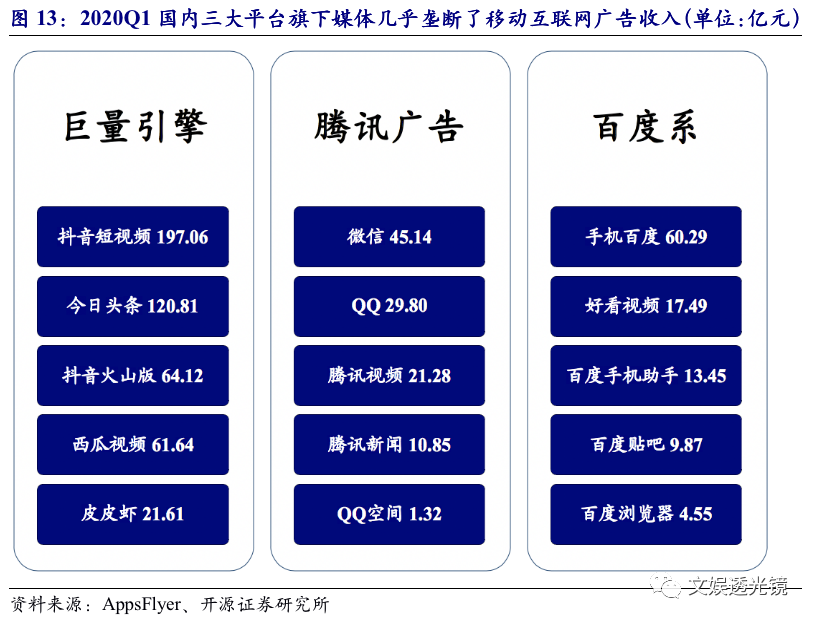

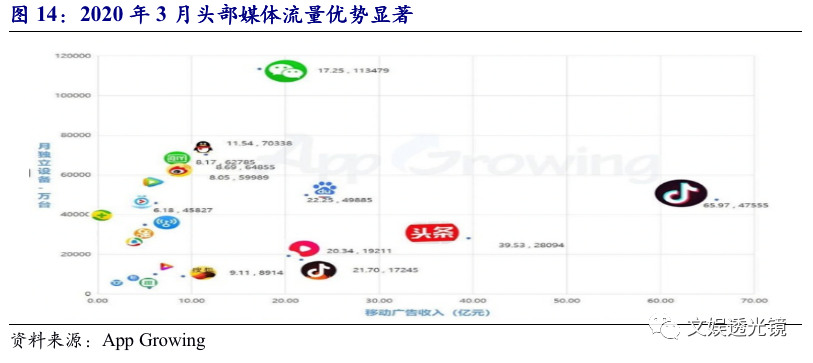

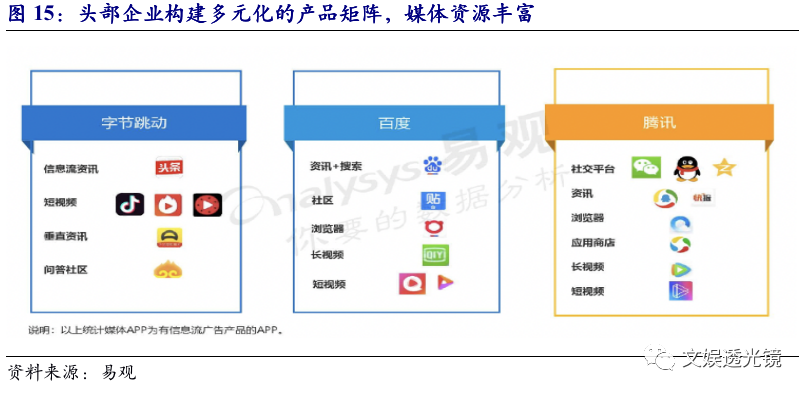

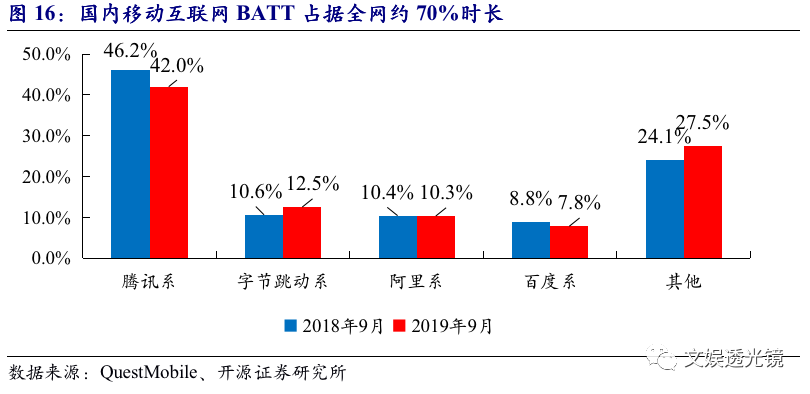

国内头部流量平台广告市占率高,第三方广告平台生存空间有限。根据易观数据,2018年以字节跳动、百度、腾讯为首的头部流量平台占据信息流广告市场70%的市场份额。头部企业构建了多元化的产品矩阵,媒体资源丰富,流量优势明显。根据App Growing数据,2020Q1移动广告收入Top10媒体中,头条系、百度系、腾讯系分别占据4、2、2个席位。我们认为,在头部流量平台几乎垄断互联网广告收入的行业背景下,加之国内广告行业进入门槛相对较低,新进入者多采取低价策略,从而导致竞争加剧,行业利润空间下降,客户资源分摊,因此独立第三方广告平台较难长期在国内市场生存且持续获得较好利润回报。近年来,以Mintegral等为代表的国内企业旗下第三方广告平台积极谋求海外发展。

2.2、 中国企业加快出海步伐,游戏为主赛道,为广告平台带来契机

2.2.1、 出海浪潮下,移动广告市场空间广阔

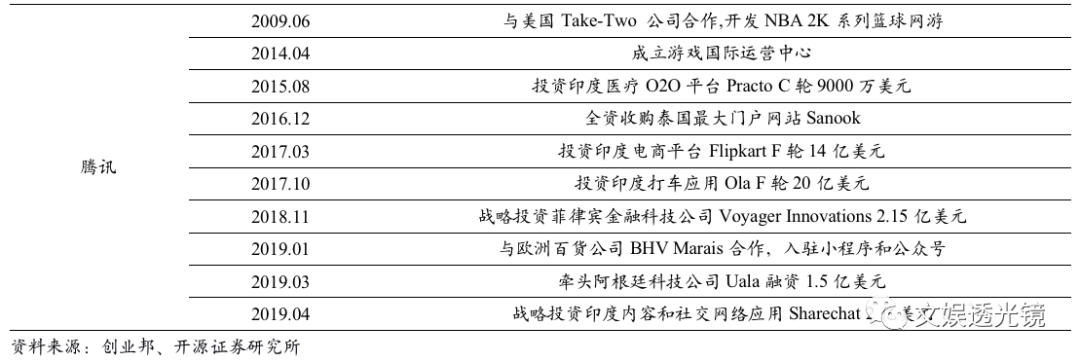

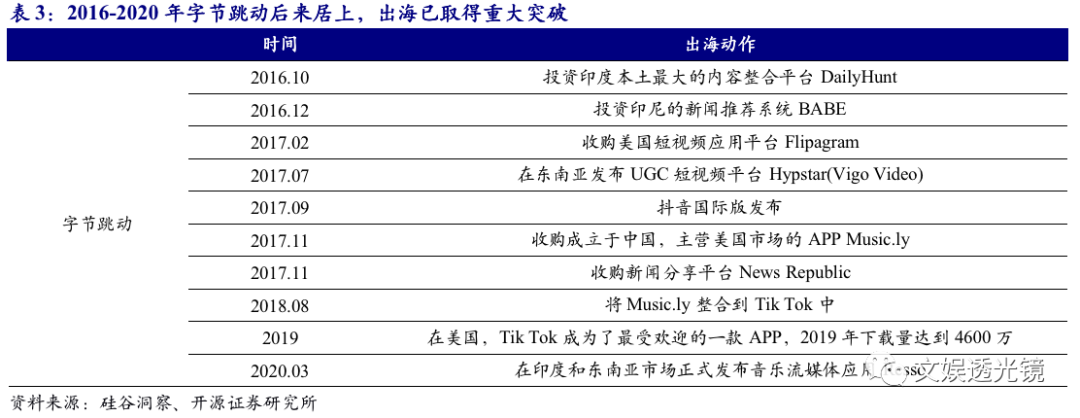

成熟企业:国际竞争力提高,全球化战略进入新阶段。2010年以来,随着经济全球化和人民币国际化进程的加快,中国企业的国际竞争力持续提高。根据创业邦数据,2019年《财富》世界500强企业排行榜中,中国企业入榜129家,占比为25.8%,首次超越美国(占比为24.2%)。中国企业在深耕国内市场的同时,也积极拓展海外市场,以腾讯、阿里巴巴、字节跳动等为代表的大企业持续深化出海布局,全球化战略已进入快速发展期。

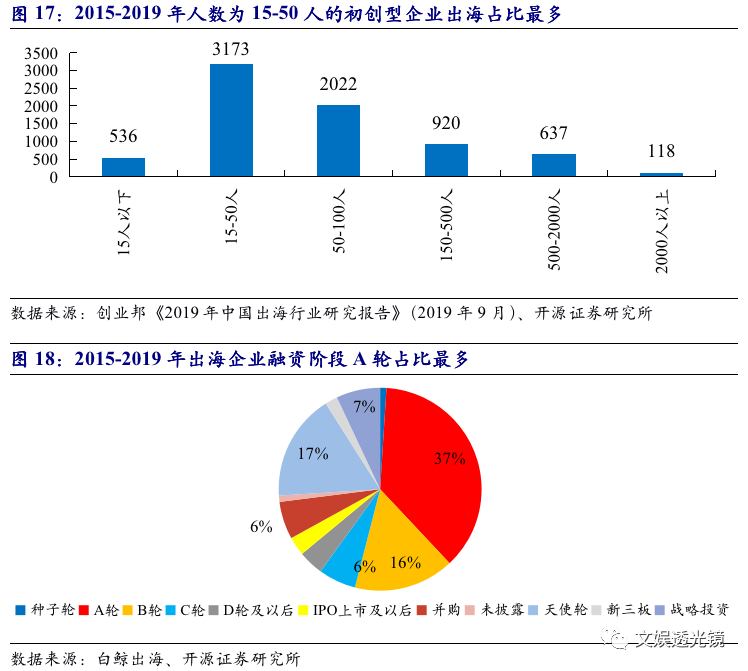

初创企业:国内市场格局相对固化,出海寻求新机遇。国内移动互联网市场主要被腾讯、百度、阿里、字节跳动等头部公司垄断,市场壁垒较高。因此,许多初创企业选择将中国成熟的商业模式因地制宜落地于新兴市场,寻求海外市场的发展机遇。根据《2019年中国出海行业研究报告》,中国出海企业中规模为15-50人的企业占比为43%。根据白鲸出海数据,2015-2019年中国出海企业中所处融资阶段为A轮的占比最高,其比例达到37%。我们认为,越来越多的新兴企业将布局海外,寻求发展新机遇。

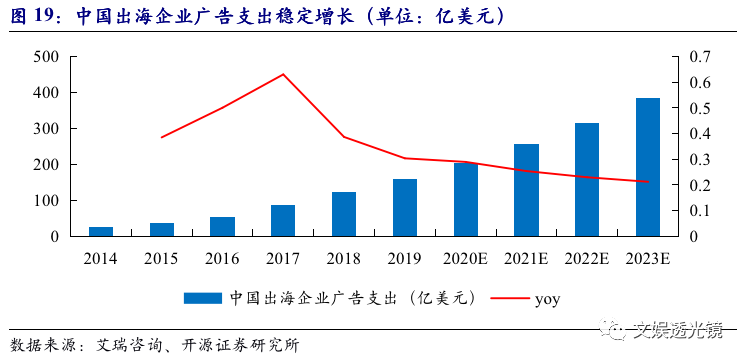

中国企业出海浪潮下,第三方广告平台市场空间广阔。中国企业加速出海的过程中,需要在海外市场增加品牌曝光度及获取增量用户,因此对广告投放的需求旺盛,从而为第三方广告平台提供了发展契机。根据艾瑞数据,中国出海企业广告支出将由2019年的159亿美元增长至2023年的383亿美元,CAGR达24.6%。我们认为,Mintegral等中国本土第三方广告平台,或将借助语言文化沟通不受阻、创意更符合国内企业风格等优势,成为连接东西方市场的桥梁,获得国内企业广告投放的战略性资源倾斜。

2.2.2、 游戏为出海主赛道,第三方广告平台为主要合作对象

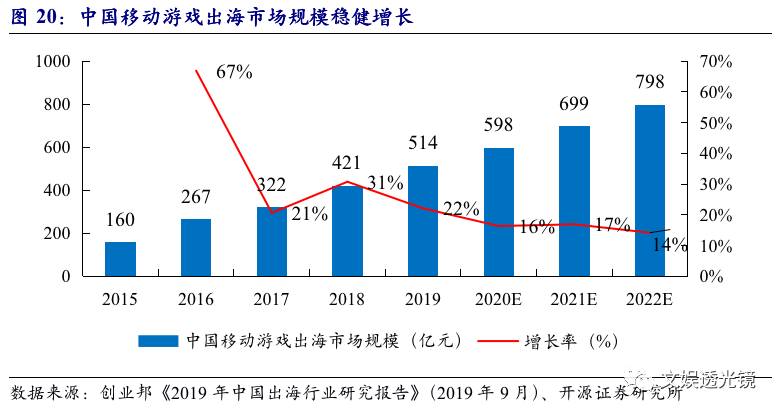

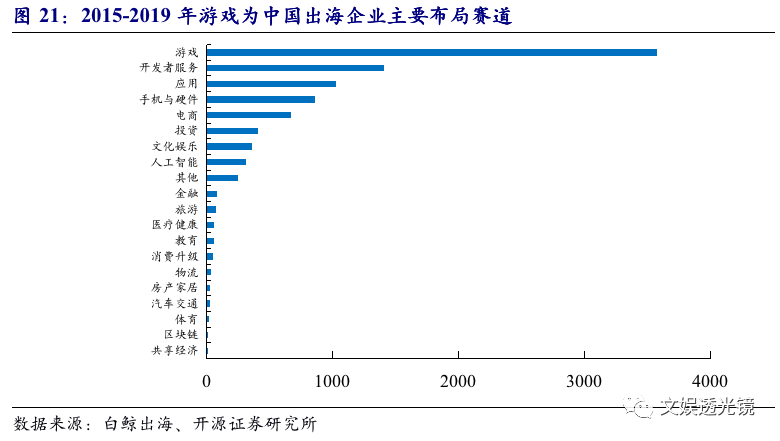

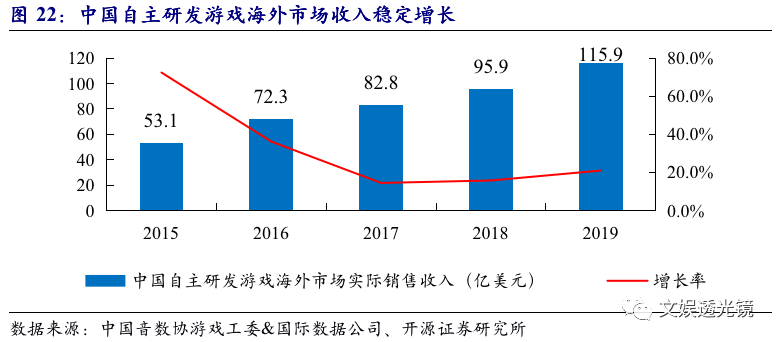

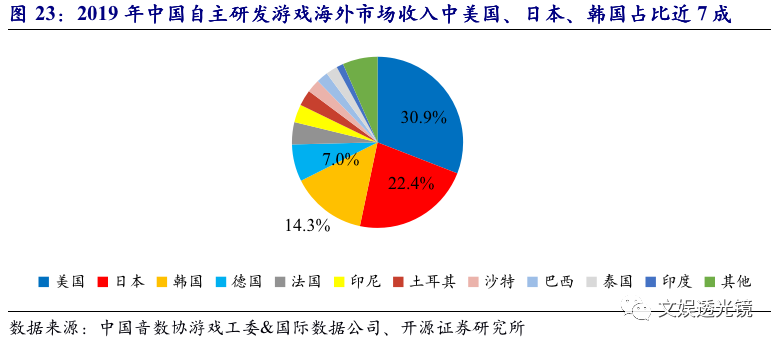

游戏为中国企业出海布局主赛道,海外收入表现亮眼。根据《2019年中国出海行业研究报告》,在出海的7415家中国企业中,游戏企业共计3575家,占比48%,中国自研游戏出海市场空间广阔。根据艾瑞咨询数据,中国移动游戏出海市场规模将由2015年的160亿元增长至2022年798.4亿元,CAGR达25.8%。中国出海游戏收入表现亮眼,根据中国音数协游戏工委&国际数据公司数据,2019年中国自主研发游戏海外市场收入达到115.9亿美元,同比增长21%。我们判断,随着国内游戏用户红利的消失以及政策监管的趋严,游戏出海仍将成为中国游戏厂商拓展增量市场的主战场。

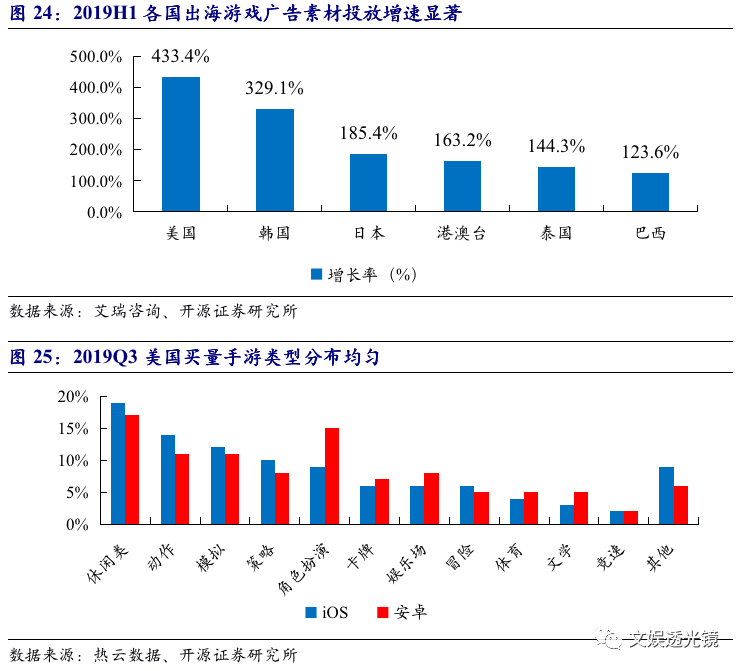

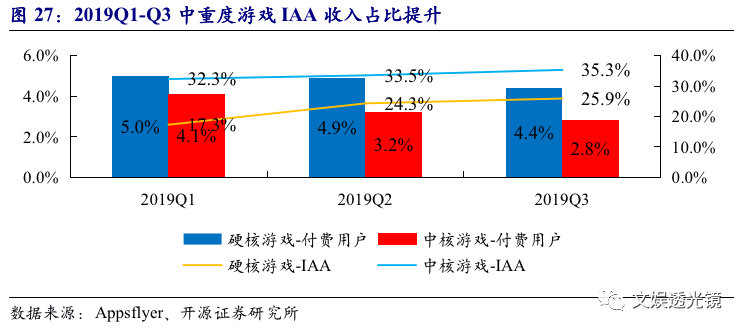

出海游戏广告投放增长,IAA成为收入新增长点,第三方广告平台为主要合作对象。随着出海市场成为中国游戏厂商的“兵家必争之地”,中国出海游戏在海外市场的广告投放力度增强,其中休闲类手游为买量主力军。根据热云数据,2019H1出海游戏在美国市场广告素材投放量同比增长433.4%,休闲类游戏iOS买量占比19%。在中国移动游戏出海产业链中,第三方广告平台的地位举足轻重,既帮助游戏厂商进行买量推广,又帮助其链接广告主资源进行IAA变现,而休闲游戏公司员工规模较小,更需要与第三方广告平台进行合作。根据Appsflyer数据,2019Q1-Q3,重度游戏的IAA收入占比从17.3%上升至25.9%,中度游戏的IAA收入占比从32.3%上升至35.3%,IAA正成为全球移动游戏收入的重要增长点。我们认为,随着出海游戏买量市场的持续增长,以及IAA逐渐成为休闲游戏主流变现模式和中重度游戏补充变现模式,第三方广告平台的市场空间广阔。

2.3、 公共卫生事件影响下流量增长,线上广告需求提升

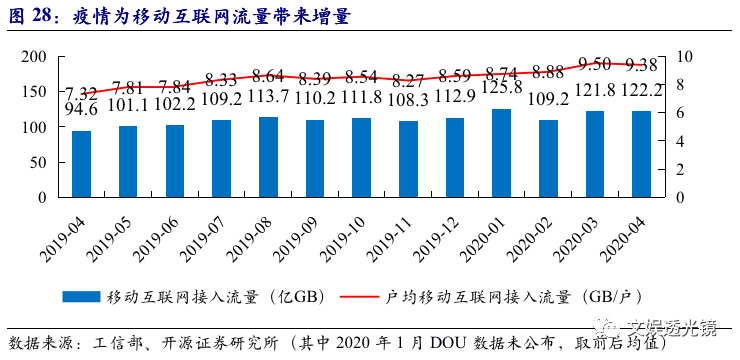

公共卫生事件促使线上流量增长,广告主预算或持续转移线上。在公共卫生事件影响下,用户居家时间延长,移动互联网流量迎来增量。根据工信部4月公布数据,2020Q1,我国移动互联网接入流量达357亿GB,同比增长39.3%;2020年3月,户均移动互联网接入流量达到9.5GB,为近12月以来的最高点。根据Mobvista官网数据,在1月20日-2月20日期间,Mintegral上主要使用广告进行变现的移动应用的用户使用时长明显增长,单DAU广告展示量增长超50%;用户观看广告后对新应用下载的意愿普遍提高,ivr提升45%;效果广告预算更多地向in-app倾斜,媒体的变现收益普遍提升超30%。当前全球公共卫生事件仍然在继续,考虑到公共卫生事件持续时间的不确定性,我们认为,广告主或持续选择将线下营销计划及预算转移至线上,线上广告需求或持续提升,为第三方广告平台提供发展契机。

3、 Mintegral:连接海内外市场,构建全球流量生态

3.1、 加速全领域覆盖和流量聚合,形成流量规模效应

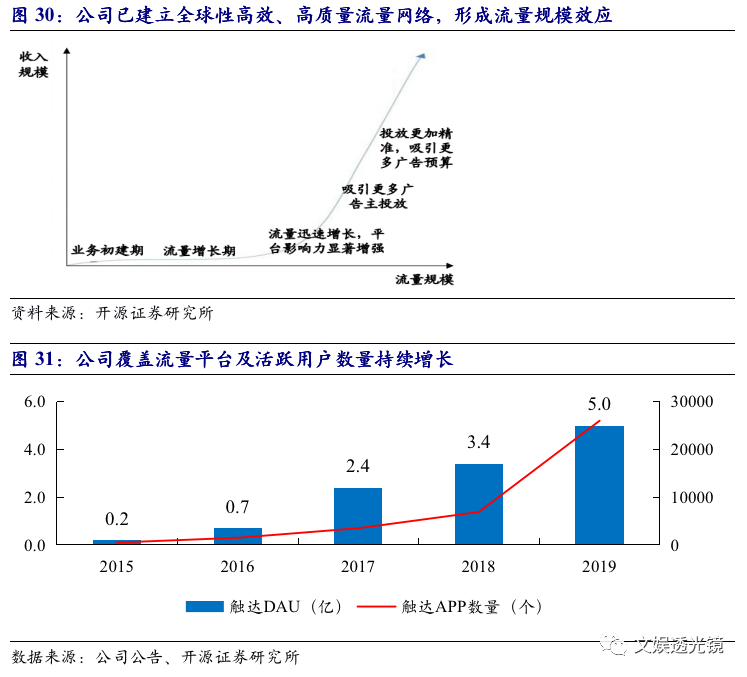

加速全领域覆盖,建立全球性高效、高质量流量聚合网络,提升买量推广效果。根据官网数据,截至2019年末,Mintegral已实现了亚太地区、欧美地区、大中华地区等全球10个区域,游戏、电商、内容及社交等11个应用分类的流量布局。公司在亚太区的流量优势能够帮助欧美游戏打开市场,而作为少数在欧美市场具备流量聚合能力的中国公司,能够帮助国内应用出海,从而在移动广告领域架起连接海外内市场的桥梁。截至2020年5月,Mintegral已覆盖26,000+直接合作应用、能够基于5亿的日活跃用户量,大规模触达标的用户。我们判断,公司通过多区域、多品类和大规模用户群体的覆盖,已经建立了一个全球性的高效、高质量流量网络,庞大的流量池能够为公司实时匹配广告主和广告资源,更好地为开发者提升买量推广效果,并形成流量规模效应,持续吸引更多广告主进行预算投放。

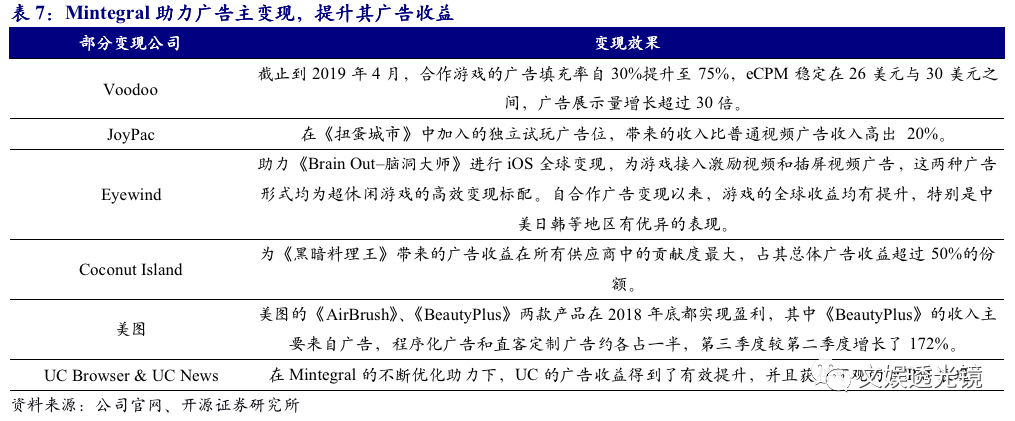

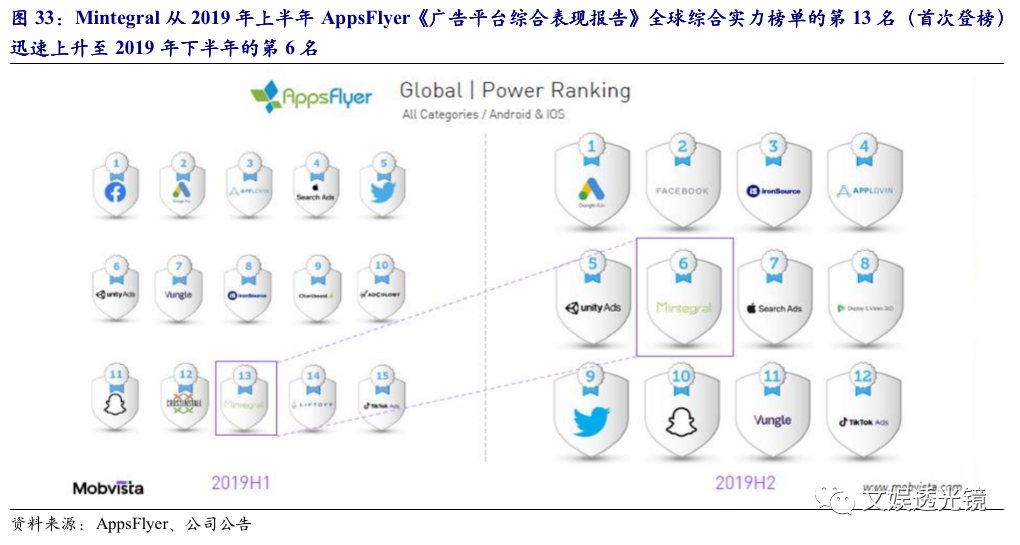

加速与聚合平台合作,助力开发者广告收益最大化。为了提供更优质、海量的广告库存,Mintegral SDK已经成功上线Ironsource、Tapdap、Fyber、MoPub、MAX等多家行业头部聚合平台,通过实时将开发者的广告位与出价最佳的广告资源匹配,帮助开发者实现广告收益最大化。根据公司公告,Mintegral接入的应用数量从2018年12月的6900款上升至2019年12月的26000款,同比增长277%,并助力Voodoo、Eyewind等游戏及应用大幅提升广告变现效率;DAU从2018年12月的3.4亿上升至2019年12月的5亿,同比增长47%。根据AppsFlyer数据,Mintegral从2019年上半年AppsFlyer《广告平台综合表现报告》全球综合实力榜单的第13名(首次登榜)迅速上升至2019年下半年的第6名。我们认为,与头部聚合平台合作带来的流量优势,能够持续助力Mintegral吸引更多应用接入,而2020年与MoPub及MAX的合作或可为Mintegral带来新的增长。

3.2、 持续加大研发投入,技术优势或助力公司扩大竞争优势

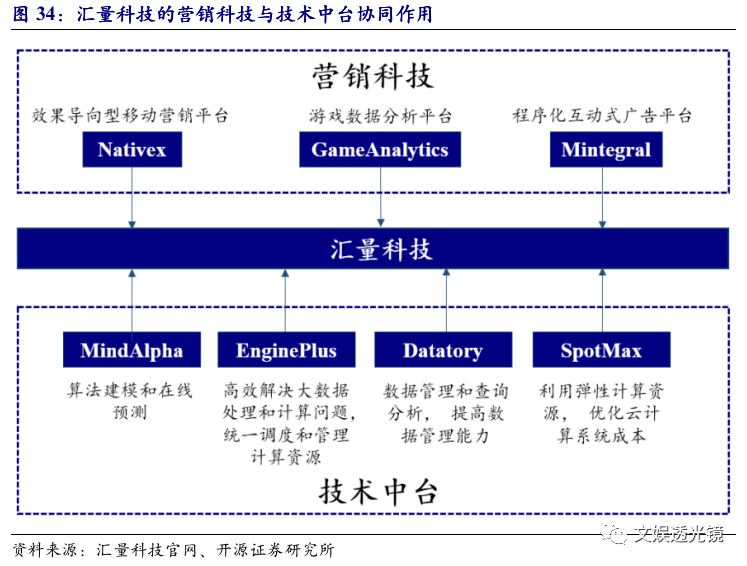

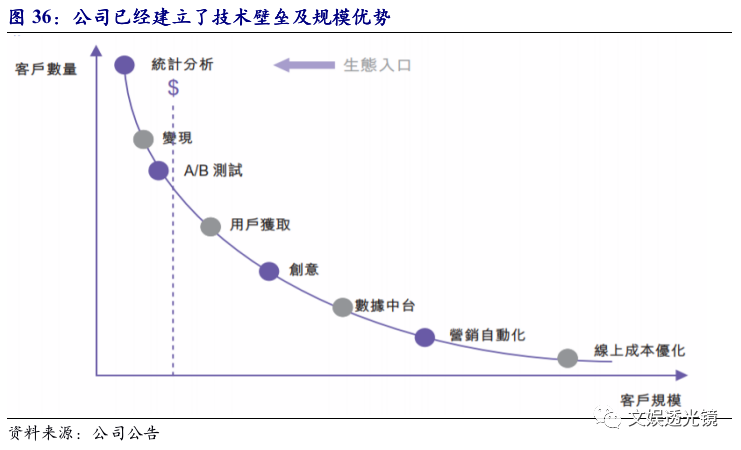

重视研发投入,构建云计算业务中台,助力商业边界拓展。公司高度重视研发,2019年投入研发费用0.35亿美元,研发费用率达到7%。公司已经构建了包括MindAlpha机器学习平台、EnginePlus大数据计算平台、Datatory实时数据管理和调用平台和SpotMax弹性集群管理平台的四大技术中台,能够为公司快速、高效的迭代或开发出满足市场需求的应用或产品提供技术支持,助力拓展商业边界。基于公司强大的大数据处理能力,公司可实现超过10万个广告计划和超过5亿个活跃用户之间的个性化匹配,在0.1秒之内实现广告模版、广告单元、广告计划、广告受众和广告创意五个维度的优化,对广告收益实时预估,技术优势显著。

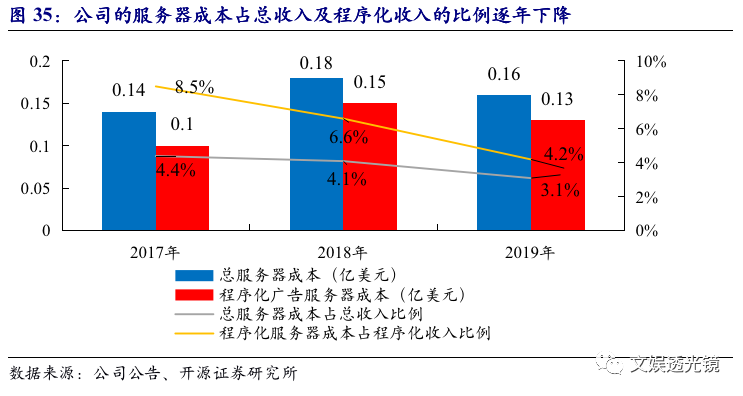

强化技术壁垒及规模优势,服务器成本不断优化。公司是国内领先的基于全部云计算部署线上应用的服务提供商之一,云计算的需求旺盛。公司自主研发了集群弹性管理平台,基于云平台弹性计算的基础能力,搭建了一套实时竞价和调度管理系统,让用户可以在按需购买体验的同时,享受抢占实例的低价,从而显著提高了云计算资源的使用效率。公司已经形成“大数据+技术+平台+应用”的闭合生态和“移动广告平台+数据分析平台+云计算平台”三位一体的业务体系,效能将加倍释放。根据公司公告,公司程序化服务器成本占程序化广告业务收入的比例从2017年的8.5%下降至2019年的4.2%;总服务器成本占总收入的比例从2017年的4.4%下降至2019年的3.1%。我们认为,公司通过持续的研发投入,已经建立较高技术壁垒,程序化广告业务规模效应已开始显现,服务器成本占总收入及程序化广告业务收入的比例有望继续下降。

3.3、 从休闲游戏到中重度游戏,全品类发力

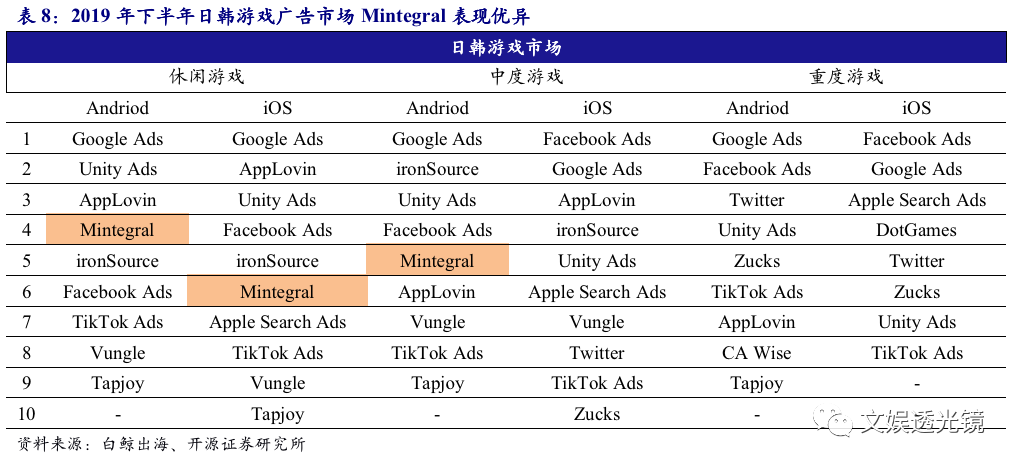

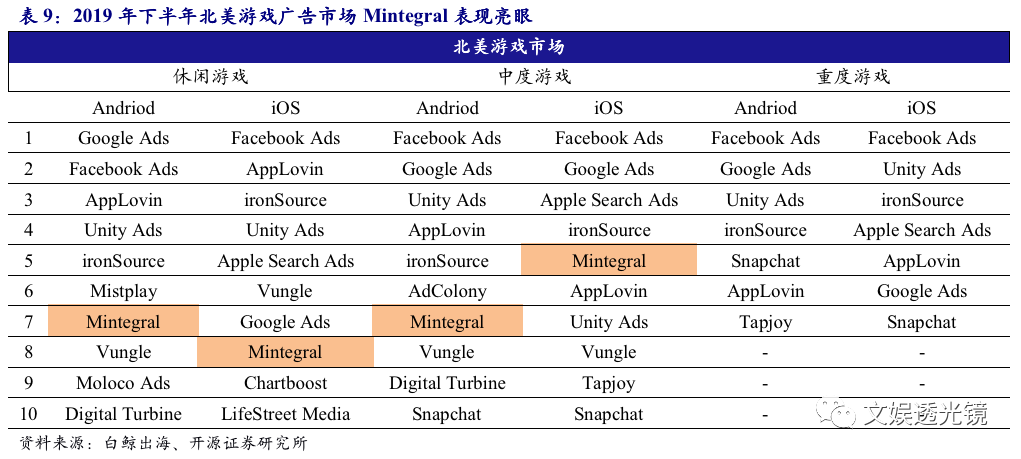

持续深耕休闲游戏,突围中重度游戏买量市场,打造游戏流量生态。2016年进入市场初期,公司的客户群体以轻度游戏为主,其中超休闲游戏的增长明显。近年来,公司通过精细化投放、创意广告服务、多平台合作等逐步突围中重度游戏买量市场,构建了游戏流量生态。根据AppsFlyer数据,2019下半年Mintegral荣登全球中度游戏广告平台实力榜第7名,动作类游戏榜第2名,并入围7个区域中度游戏品类20项榜单,在游戏领域的优势显著,被AppsFlyer称为“游戏类应用首选的广告平台”。我们认为,公司在休闲游戏领域积累的优势有望逐步复刻至中重度游戏,从而打通全游戏类型的流量池,成为更多游戏厂商投放广告的选择。

4、 盈利预测与投资建议

4.1、 关键假设

4.1.1、 营业收入及毛利

程序化广告业务:从2015年开始,公司开始布局程序化广告交易,采用由机器和算法主导的高频交易模式,广告效率持续提升。2015-2019年,公司程序化广告业务营业收入占整体营业收入比持续攀升,从2015年占比7%增长至2019年占比64%,主要得益于公司与海外各大知名广告聚合平台的合作。公司已经构建了包括MindAlpha机器学习平台、EnginePlus大数据计算平台、Datatory实时数据管理和调用平台和SpotMax弹性集群管理平台的四大技术中台,为Mintegral等营销科技提供技术支持。基于公司不断优化的技术水平和持续的技术投入,我们假设2020-2022年程序化广告业务收入及毛利率持续提升,从而带动公司整体营业收入和毛利率持续提升。

4.1.2、 期间费用率

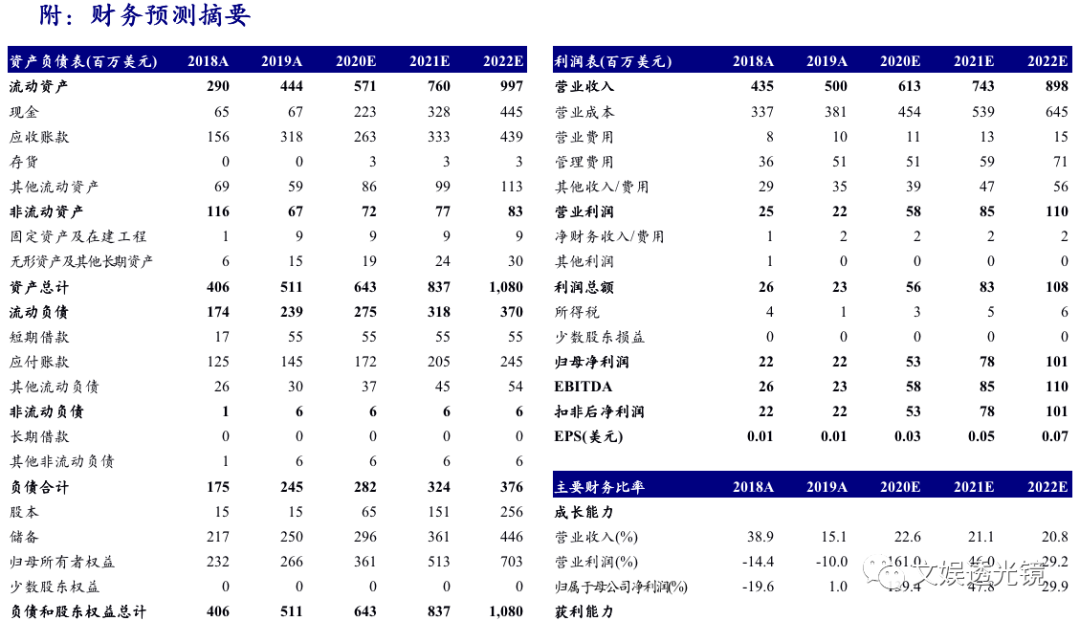

销售费用率:2017-2019年分别为2.06%、1.79%、2.00%,小幅波动,随着公司品牌影响力的提升,假设销售费用率有所下降,2020-2022年销售费用率分别为1.73%、1.72%、1.71%。

管理费用率:2017-2019年分别为9.16%、8.26%、10.24%,小幅波动,随着公司业务规模效应的形成,假设管理费用率有所下降,2020-2022年管理费用率分别为8.33%、7.91%、7.88%。

研发费用率:2017-2019年分别为6.05%、6.72%、7.04%,不断提升,考虑到公司已经构建了四大技术中台并形成技术壁垒,假设研发费用率有所下降,2020-2022年分别为6.43%、6.31%、6.26%。

4.2、 盈利预测

结合上述假设分析,我们预测公司2020-2022年营业收入分别为6.13、7.43、8.98亿美元,同比分别增长22.56%、21.15%、20.84%;归属于母公司股东的净利润分别为0.53、0.78、1.01亿美元,同比分别增长139.37%、47.78%、29.94%,对应当前股本的EPS分别为0.03、0.05、0.07美元。

4.3、 估值

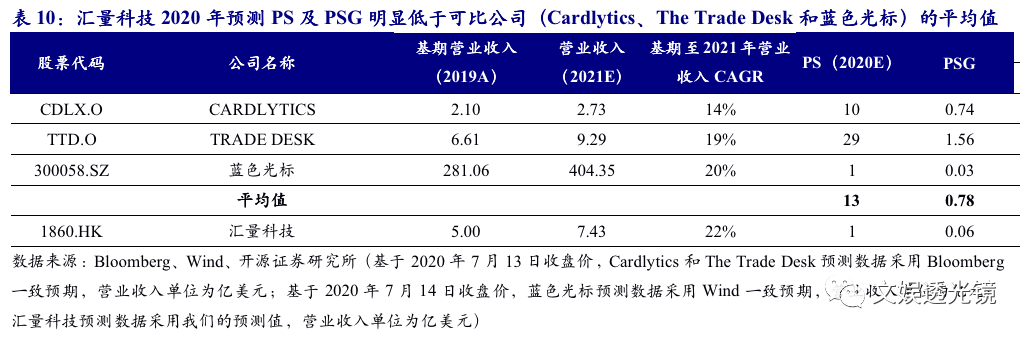

综合考虑公司的收入规模、盈利能力和成长性,我们选取Cardlytics(CDLX.O)、The Trade Desk(TTD.O)和蓝色光标(300058)作为可比公司,采用相对估值法中的PS和PSG估值方法对公司进行估值。

4.3.1、 PS估值法

按照Bloomberg一致预期,采用2020年7月13日收盘价,选取的可比公司Cardlytics和The Trade Desk对应的2020年预测PS分别10、29倍;按照Wind一致预期,采用2020年7月14日收盘价,选取的可比公司蓝色光标对应的2020年预测PS为1倍,三家可比公司的平均PS为13倍。按照我们的盈利预测,汇量科技对应的2020年预测PS为1倍,明显低于可比公司2020年预测PS的平均值。

4.3.2、 PSG估值法

依然以Cardlytics、The Trade Desk和蓝色光标作为可比公司,我们将业绩成长性作为考虑因素,采用PSG法进行估值。基于2019年年报数据,将Cardlytics、The Trade Desk和蓝色光标 2019年营业收入(分别为2.10亿美元、6.61亿美元、281.06亿元)作为业绩基期,将汇量科技2019年营业收入5.00亿美元作为业绩基期。Cardlytics和The Trade Desk 2021年营业收入采用Bloomberg一致预期,蓝色光标2021年营业收入采用Wind一致预期,汇量科技2021年营业收入采用我们的预测值,计算得出Cardlytics、The Trade Desk、蓝色光标和汇量科技从基期到预测期的营业收入CAGR分别为14%、19%、20%、22%;根据Bloomberg一致预期,Cardlytics和The Trade Desk对应的2020预测PS分别为10、29倍,对应PSG分别为0.74、1.56;根据Wind一致预期,蓝色光标对应的2020预测PS为1倍,对应PSG为0.03,三家可比公司PSG的平均值为0.78;汇量科技对应的2020年预测PS为1倍,对应PSG为0.06,明显低于可比公司PSG的平均值。

4.3.3、 投资建议及评级

我们看好公司的全领域覆盖、全球性高质量流量网络以及强大的研发能力构建的技术壁垒,旗下Mintegral平台增势良好,持续深耕休闲游戏,突围中重度游戏买量市场,打造全品类流量生态。在中国企业的出海浪潮下,以游戏为主赛道的企业线上广告需求强烈,公司能够利用本土优势享受市场红利,发展空间广阔。基于PS和PSG估值法,公司当前估值水平明显低于可比公司平均值。首次覆盖,给予公司“买入”评级。

5、 风险提示

1、公共卫生事件对公司的影响存在不确定性。全球公共卫生事件持续蔓延,对于公司的客户业务需求的影响存在不确定性。

2、 广告行业政策变化对公司的影响存在不确定性。公司广告业务的开展受行业政策的影响较大,国内国外监管政策的变化对于公司业绩的影响存在不确定性。

3、 公司技术优势难以维系的风险。公司广告业务形成的竞争优势依赖于公司强大的研发能力,若研发投入产出不佳,公司的技术壁垒将难以维系。

(编辑:郭璇)