作者 | 格隆汇新股

来源 | 格隆汇新股

数据支持 | 勾股大数据

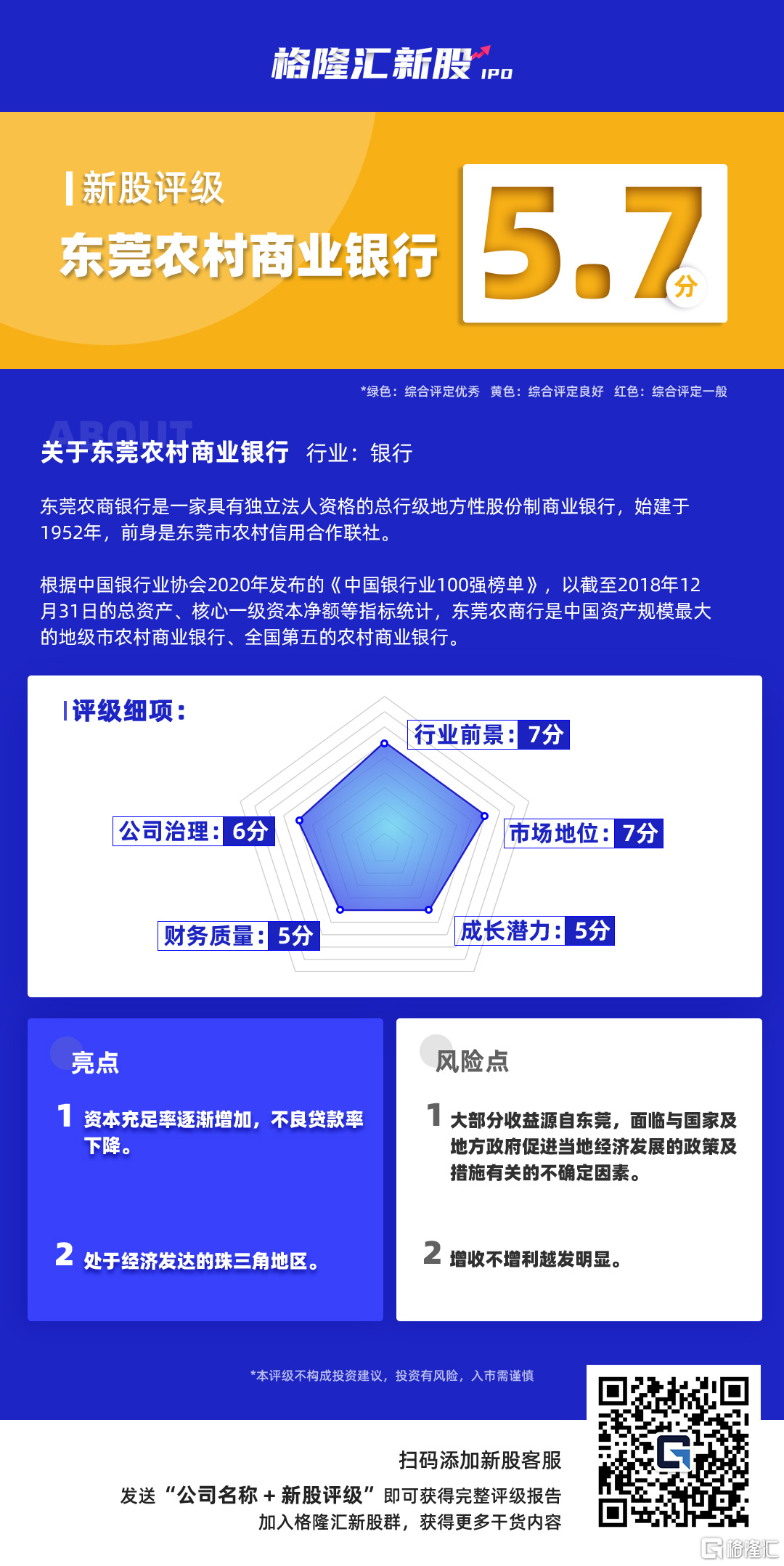

今天为大家带来【东莞农村商业银行】的新股评级。本评级主要围绕基本盘、实操盘两大维度,针对目标公司各项核心指标进行打分评级,满分为 10 分,各指标单独评分,按“(权重占比*分数)之和”计算,最终结果按照四舍五入得到。格隆汇新股研究根据已公开数据及独家的内部评级体系,给予【东莞农村商业银行】的新股综合评估分数为【5.7】,满分为 10 分),如下图:

东莞农村商业银行新股评级详解:

一、行业前景(10%) 7分

2020年4月,中国人民银行定向下调存款准备金率1个百分点的对象中,包括了农村信用社、农村商业银行、村镇银行,以释放长期资金。中国农村金融服务渗透率仍较低,发展潜力巨大。潜在的发展空间以及政府的利好政策,使得农村金融市场于近年快速发展。

东莞市经济连续多年保持了较快增长。根据广东省各市统计局数据,2019年东莞市的名义GDP于广东省所有市中排名第四,同年以不变价格计算的GDP增速排名第二。2019年,东莞市名义GDP达到人民币9480.3亿元,2015年至2019年东莞市名义GDP年均复合增长率为10.5%。

二、市场地位(20%) 7分

根据中国银行业协会2020年发布的《中国银行业100强榜单》,以截至2018年12月31日的总资产、核心一级资本净额等指标统计,东莞农村商业银行是中国资产规模最大的地级市农村商业银行、全国第五的农村商业银行。

三、成长潜力(30%) 5分

东莞农村商业银行2017-2019年营业收入为87.75亿元、97.78亿元、117.95亿元,2018年和2019年分别增长11.43%和20.63%。

营收增长的原因主要是客户数和贷款额的增加,2017-2019年客户数分别约为279,800名、332,300名及383,500名;贷款额分别为910亿元、955亿元及人民币1077亿;而同时公司客户存款额则分别为962亿元、1076亿元及人民币1265亿元。

拆分业务来看:东莞农村商业银行三大业务:公司银行、零售银行、资金业务,其中资金业务体量较小,但是增长速度较快。

但是在公司银行业务中,2017-2019年发放给小微企业的贷款占公司贷款总额的66.7%、65.9%、63.3%。小微企业在公司贷款中占比60%左右,而前五大行业占公司贷款总额80%以上,呈现“双集中”,业务不分散,风险有集中趋势。

四、公司治理(10%) 6分

东莞农村商业银行股权结构较为分散,股东多为当地企业及居民。数据显示,目前该行有近5.8万名自然人股东和83家法人股东分別合共持有约76.28%、23.72%的股份。其中,前十大股东均为东莞当地企业,持股5%以上的股东仅广东粤丰投资一家。

五、财务质量(30%) 5分

2017-2019年营业收入为87.75亿元、97.78亿元、117.95亿元,2018年和2019年分别增长11.43%和20.63%;2017-2019年归母净利润为41.26亿元、44.82亿元、49.36亿元,2018年和2019年分别增长8.62%和10.12%;净利润增速不及收入增速,增收不增利。

从盈利指标来看,盈利能力有所降低,平均总资产回报率和平均权益回报率呈下降趋势,尽管净利差在上升,从2017年的1.98%上升至2019年的2.03%,但是和同行8家农商行相比,行业平均为2.55%,远低于同行。

2017-2019年不良负债率有所改善,分别为1.29%、1.27%、1.00%。